آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

جمله انگیزشی بصورت یک عکس پیشنهادات دواین جانسون در خصوص زندگی

پیشنهادات دواین جانسون در خصوص زندگی سخنانی از وارن بافت

سخنانی از وارن بافت سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک) سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)تصادفی

خوشبین چه کسی است؟

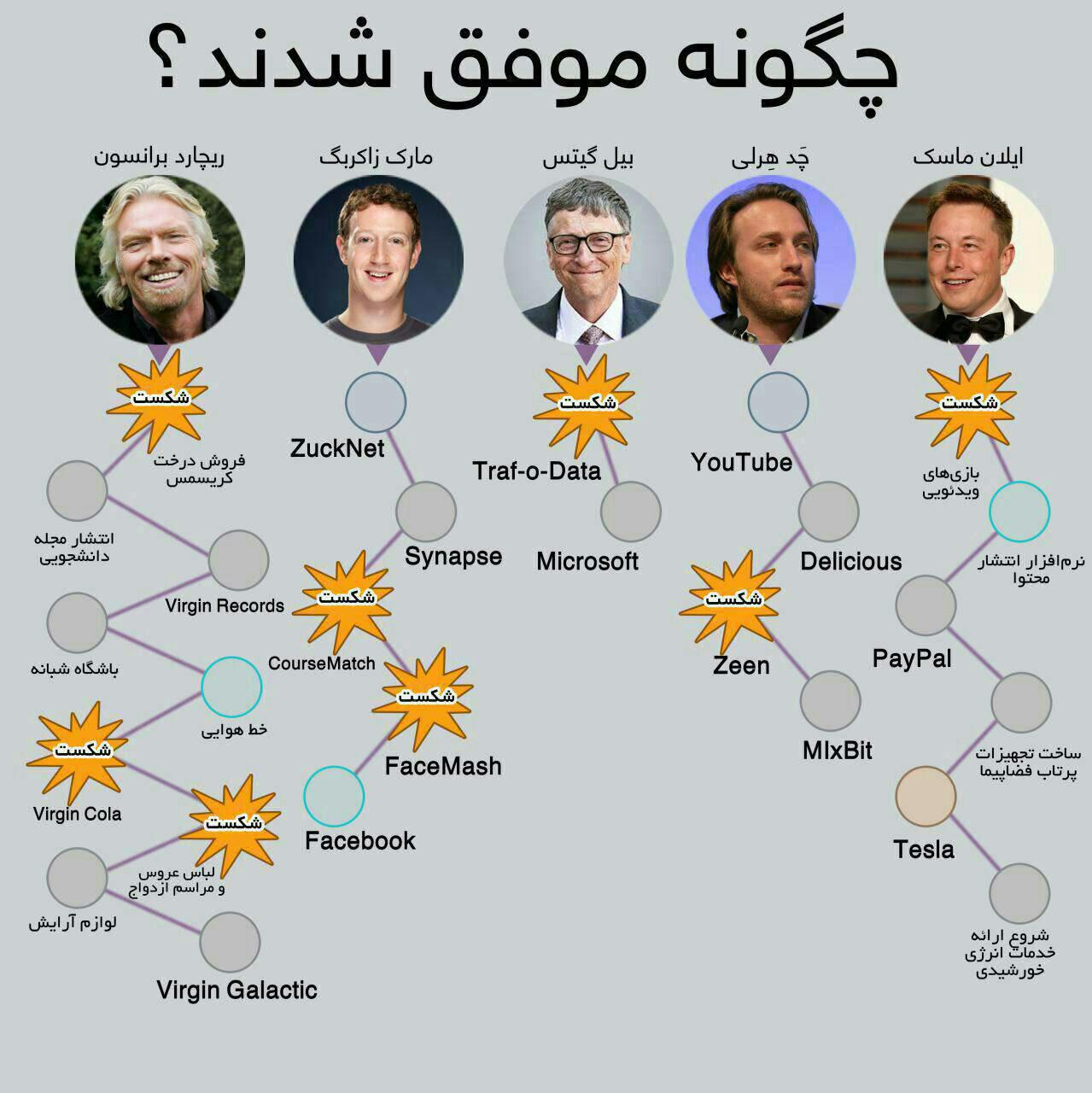

خوشبین چه کسی است؟ چگونه این افراد موفق شدند؟

چگونه این افراد موفق شدند؟ 9 عادت که شما را باهوش جلوه میدهد!

9 عادت که شما را باهوش جلوه میدهد! انواع سهام در بازار بورس

انواع سهام در بازار بورس بین مشاجره و بحث چه تفاوتی وجود دارد؟

بین مشاجره و بحث چه تفاوتی وجود دارد؟ کوروش کبیر راحت بخواب

کوروش کبیر راحت بخواب از تبلیغات نترسید

از تبلیغات نترسید زندگی بکن برای خودت نه برای حرف مردم

زندگی بکن برای خودت نه برای حرف مردم پدر ثروتمندم هميشه مي گفت

پدر ثروتمندم هميشه مي گفت متنی تامل برانگیز از آرش برهمند، سردبیر هفته نامه پیوست، پاییز پدرسالار برای استارتهای ایرانی

متنی تامل برانگیز از آرش برهمند، سردبیر هفته نامه پیوست، پاییز پدرسالار برای استارتهای ایرانی قانون جذب و رسیدن به خواسته ها

قانون جذب و رسیدن به خواسته ها معرفی یک روش کسب درآمد از تلگرام

معرفی یک روش کسب درآمد از تلگرام پشمک حاج عبدالله،دومین کالای صادراتی جمهوری اسلامی ایران به آمریکا، پس از برجام است

پشمک حاج عبدالله،دومین کالای صادراتی جمهوری اسلامی ایران به آمریکا، پس از برجام است پولدار نخواهید شد اگر این 9 نشانه را دارید

پولدار نخواهید شد اگر این 9 نشانه را دارید 10 راز برای موفقیت در تجارت

10 راز برای موفقیت در تجارت منظم ترین بازاریاب جهان " گربه "است

منظم ترین بازاریاب جهان " گربه "است جنگ تجاری چین و آمریکا بر همه دنیا اثر می گذارد

جنگ تجاری چین و آمریکا بر همه دنیا اثر می گذارد درس های کارآفرینی از جک ما (بنیان گذار علی بابا)

درس های کارآفرینی از جک ما (بنیان گذار علی بابا) پشت پرده جنگ های امریکا!؟

پشت پرده جنگ های امریکا!؟ فرآیند تغییر

فرآیند تغییرتبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

بهترين مدير صندوق تامين سرمايه گذاري جهان در سال 2009

نويسنده: الهام جوادي

چکيده:

ديويد تپِر سرمايهگذار آمريكايي و مديري موفق در زمينه صندوقهاي تامين سرمايهگذاري است كه با ثروت 5/3 ميليارد دلار در سال 2010 از سوي مجله فوربز به عنوان دويست و پنجاه و هشتمين ثروتمند جهان معرفي شد. او همچنين موسس شركت مديريت آپالوسا است.

بهترين مدير صندوق تامين سرمايه گذاري جهان در سال 2009 ديويد آلن تپر در 11 سپتامبر سال 1957 در آمريكا متولد شد. او در شهر پيتزبورگ در ايالت پنسيلوانيا بزرگ شد و در آنجا به دبيرستان پي بادي رفت. وي پس از فارغالتحصيلي به دانشگاه پيتزبورگ رفت. ديويد تپر به طور همزمان در كتابخانه هنرهاي ظريف فريك مشغول به كار شد. تپر توانست با افتخار در رشته اقتصاد از دانشگاه پيتزبورگ فارغالتحصيل شود. او همچنين در دوران كالج به شكل تفريحي در بازار سهام فعاليت ميكرد. ديويد تپر پس از فارغالتحصيلي به صنعت مديريت مالي وارد شد و به عنوان يك تحليلگر اعتبار در خزانهداري ايكويي بانك شروع به كار كرد. پس از مدتي تپر كه از شغل خود احساس رضايت نميكرد در سال 1980 به مدرسه كسبوكار دانشگاه كارنگي ملون وارد شد تا در شاخه MSIA از رشته MBA تحصيل كند. ديويد تپر در سال 1982 از اين دانشگاه فارغالتحصيل شد و پس از آن پيشنهاد كاري در خزانهداري شركت ريپابليك استيل در اوهايو را پذيرفت. او در سال 1984 در صندوق سرمايهگذاري مشترك در بوستون استخدام شد و در سال 1985 نيز به استخدام گلدمن ساكس درآمد. او به عنوان يك تحليلگر اعتبار در اين شركت مشغول به كار شد و طي شش سال تبديل به مدير معامله گران در سهام پربازده در گلدمن ساكس شد. ديويد تپر در سال 1992 گلدمن ساكس را ترك كرد و در اوايل سال 1993 شركت خود را با نام مديريت آپالوسا تاسيس كرد. وي در سال 2001 با تمركز بر اوراق قرضه شركتهاي ورشكسته يا مشكل دار توانست سودي 61 درصدي كسب كند. تپر در فصل چهارم سال 2005 نيز فرصتهاي بهتري را در سهام S&P 500 مشاهده كرد و در سال بعد از آن توانست با سرمايهگذاري در پرريسكترين شركتها مثل MCI و ميرانت به سود هنگفتي دست پيدا كند. سرمايهگذاري در شركتهايي مثل كانسكو و ماركوني هم براي صندوق تامين سرمايه تپر خيلي سودآور بود. صندوق تامين سرمايه تپر در سال 2009 با سرمايهگذاري روي اوراق بهادار شركتهايي كه با مشكل مواجه بودند (از جمله خريد سهام بانك آمريكا به قيمت 3 دلار به ازاي هر سهم) و بهبود اين سهام توانست درآمدي 7 ميليارد دلاري كسب كند كه 4 ميليارد دلار از اين مبلغ به خود ديويد تپر رسيد. نشريه نيويورك تايمز در مارس سال 2010 اعلام كرد كه اين موفقيت تپر او را در جايگاه نخست بهترين مديران صندوقهاي تامين سرمايهگذاري جهان در سال 2009 قرار داده است. تپر با اين موفقيت همچنين توانست در جايگاه دويست و پنجاه و هشتم ثروتمندان جهان در سال 2010 قرار گيرد. ديويد تپر در سالهاي اخير همچنين به عنوان يك فرد خير شهرت يافته است. بزرگترين مبلغ اهدايي او به دانشگاه كارنگي ملون اهدا شده كه مدرسه كسب و كار آن به احترام وي به نام تپر نام گذاري شده است. ديويد تپر ازدواج كرده و سه فرزند دارد. وي در حال حاضر ساكن ميلبرن در نيوجرسي است.

تاریخ ارسال پست: 19 / 1 / 1399 ساعت: 6:33 بعد از ظهر

با چه سرمايهاي بايد وارد بورس اوراق بهادار شويم؟

بر اساس اين گزارش آگاهي از اينكه چه مبلغي بايد در بازار سهام سرمايه گذاري كنيد، به شكل باور نكردني در تعيين مسير مالي و سرمايه گذاري شما مهم است، همه ما بر اساس ويژگي شخصي، ثروت خالص، و ريسك پذيري متفاوت هستيم.

يك پيشنهاد ساده اين است كه "50 درصد ثروت خالص خود را در بازار سهام سرمايه گذاري كنيد ". اين پيشنهاد براي كسي كه قصد آغاز فعاليت در اين مسير را دارد بسيار مبهم و نامعين است.

اين نوشتار سعي مي كند به شما نشان دهد كه زماني كه مي خواهيد تصميم بگيريد چقدر پول در بازار اوراق بهادار سرمايه گذاري كنيد، چه عواملي مهم است . سرانجام فقط شما تصميم خواهيد گرفت كه چه ميزان سرمايه را به بازار سهام بياوريد، با اين حال اينها عوامل مهمي هستند كه شما بدان نياز داريد.

*سن شما:

جوانترها پشتكار بيشتري دارند و مي توانند بيشتر در بازار حضور داشته باشند چون كه وقت بيشتر براي بدست آوردن پولي كه شايد در بازار از دست داده اند، را دارند. سرمايه گذاران و كساني كه نزديك به سن بازنشستگي هستند اين نعمت را ندارند و مجبورند به سرمايه گذاري محتاطانه روي آورند، زيرا اشخاص بازنشسته در وضعيت استاندارد زندگي خودشان معمولاً به سود پول سرمايهگذاري شده خود متكي هستند. آنها احتياج دارند كه كمتر سرمايه گذاري كنند تا خطرشان هم كاهش پيدا كند.

- مي خواهيد چقدر فعال باشيد؟

به طور كلي، پذيرش ريسك بيشتر، انتظار از نفع و زيان را بالا مي برد، به عبارت ديگر با سرمايه گذاري بيشتر ريسك بيشتري مي پذيريد.(حتي اگر در سهام كم خطر سرمايه گذاري كنيد)، بنابراين از خودتان درباره اهداف فعلي و بلندمدت بپرسيد و تعيين كنيد كه به چه ميزان مي توانيد در يك دوره زماني فعال باشيد.

- در بورس به خود چه نمره اي مي دهيد؟

من فقط 25درصد دارايي خالص خود را در بورس سرمايه گذاري مي كنم. با وجود اين فكر مي كنم براي سالهاي باقيمانده، بايد ريسك بيشتري را بپذيرم،زيرا دانش، مهارت و تجربه بيشتري كسب خواهم كرد. شما هم ببينيد كه در حال حاضر به خود چه نمره اي در سرمايه گذاري مي دهيد.

- پولي كه براي معيشت به آن نياز داريد را سرمايه گذاري نكنيد.

پولي كه به سادگي نمي توانيد به دست آوريد را سرمايه گذاري نكنيد، پولي را كه در بازار سهام، سرمايه گذاري مي كنيد هرگز، هرگز، هرگز از پولي نباشد كه نمي توانيد از عهده از دست دادن آن برآييد. صرفنظر از اينكه چه مقدار سرمايه گذاري شده ، اگر پولي كه به آن در زندگي خود نياز داريد، سرمايه گذاري كنيد، خطر و فشار زيادي را به خودتان تحميل كرده ايد.

- فقط به اندازه اي سرمايه گذاري كنيد كه به راحتي تحمل از دست دادن آنرا داشته باشيد:

تا زماني كه همه ما اميدواريم در سرمايه گذاري خود موفق مي شويم، فرض اينكه كه احتمالاً نمي توانيم هر مبلغي را كه سرمايه گذاري كرده ايم از دست بدهيم، غيرواقعي است. پس زماني كه از خود مي پرسيد "چقدر بايد سرمايه گذاري كنم؟ " به ياد داشته باشيد كه احتياج به درك اين واقعيت داريد كه در چه آستانه اي اگر همه پولي را كه سرمايه گذاري كرده ايد از دست رود، راحت هستيد. نه فقط اين مطلب به شما در تعيين سطح خطري كه مي پذيريد كمك خواهد كرد، بلكه شما را درباره سرمايه گذاريتان حساس نخواهد كرد. با تمام اين مفروضات كه بدان اشاره شد، شما بايد يك برآورد دقيق از اين كه چه مقدار پول بايد سرمايه گذاري شود، داشته باشيد.

- افسانه هاي متداول درباره بازار سرمايه:

من به عنوان سرمايه گذاري كه در بازار سرمايه فعاليت مي كند، تعداد زيادي باورهاي كاملاً غلط و غيرواقعي راجع به بازار سرمايه شنيده ام.گاهي اوقات باورهاي مضر و عقايد نادرست موجب دادن نظرهاي غلط و مخرب در قبال سبد سرمايه گذاري شما مي شود. در ادامه به چند نمونه از اين افسانه ها در بازار آمريكا اشاره مي شود.

1- فروش استقرضي سهام (Short Selling) يك فعاليت ضد آمريكايي است

عقيده آن است كه زمانيكه شما اقدام به فروش استقراضي مي كنيد، در واقع اعتقاد داريد كه در آينده شركت عملكرد ضعيف تري خواهد داشت و شما منفعت كسب مي كنيد. با اين كار شما اقتصاد را به سمت شكست و سقوط پيش مي بريد در حاليكه واقعيت آن است كه فروش استقراضي سهام هيچ تفاوتي با خريد سهام زماني كه وقت مناسبي براي خريد است، ندارد. واقعيت اين است كه شركت هايي كه نقطه درخشاني در اقتصاد ما ندارند و در تقديرشان شكست نوشته شده است، آيا فروش استقراضي يا خريد سهام به عمليات شركت مي تواند كمك كند؟

2- كسب پول توسط گروهي، به معني آن است كه گروه ديگر پول خود را از دست داده اند.

اين عقيده وجود دارد كه بازار سرمايه بازاري با مجموع صفر (zero-sun) است و يا به عبارت ديگر برد يكي، باخت ديگري را به همراه دارد. در حقيقت طرفداران اين عقيده باور دارند كه پول هرگز در بورس اوراق بهادار زياد نمي شود، بلكه به سادگي از يك سرمايه گذار نادان به يك سرمايه گذار زرنگ منتقل مي شود در حاليكه اين يك عقيده و باور نيرنگ آميز بازار سرمايه است كه در بعضي مواقع مي تواند درست باشد؛ اما به طور كلي بازار سرمايه، بازاري با بازي مجموع صفر نيست. چيزي كه اجازه مي دهد بازار سرمايه بر خلاف اين عقيده حركت كند اين است كه تا زماني كه بازار روند صعودي دارد، همه سرمايه گذاراني كه سرمايه گذاري بلندمدت دارند سود مي برند، بنابراين حتي اگر سرمايه گذاري در سال جاري زيان كند، ممكن است با خريد سهام ديگر سود كند و در مجموع مي توان گفت كه در بلندمدت همه سرمايه گذاران سود خواهند كرد؛ البته اگر بازار روند صعودي داشته باشد. فقط در يك مرحله كوتاه مدت و گذرا مي توان فرض كرد كه بازار سرمايه مانند بازي zero-sun است، جايي كه يك سرمايه گذار سرمايه خود را از دست مي دهد و ديگري بدست مي آورد.

3- خريد و نگهداري بهترين راهبرد است.

عقيده آن است كه بهترين راه براي افزايش ثروت اين است سهامي را كه دوست داريد، پيدا كنيد و تا زماني كه مي توانيد به پاي آنها بنشينيد؛ زيرا شما نمي توانيد از بازار سرمايه پيشي بگيريد و فقط مي توانيد براي مدت طولاني منتظر آن بمانيد.

متاسفانه اين اصل به عنوان يك اصل درست و از سالها قبل استفاده مي شود، اما حقيقت آن است كه استراتژي خريد و نگهداري سهام، نه تنها امروزه و بلكه در دوران عمر بازار سهام يك راهبرد شديداً ضعيف است.

4- شما نمي توانيد از بازار سرمايه پيشي بگيريد.

پيشي گرفتن از عملكرد بازار سرمايه ممكن نيست و كساني كه واقعاً اين شاهكار را انجام داده اند، اقبال آنها تا زمان طولاني دوام نخواهد داشت. براي پيشي گرفتن از بازار سرمايه خود را به زحمت نيندازيد؛ فقط بپذيريد كه نمي توانيد بر ميليونها سرمايه گذار ديگر كه معتقدند بازار سهام غير قابل غلبه است، پيشي بگيريد،اما واقعيت اين است كه بازار سهام مي تواند در دوره هايي نسبت به برخي سرمايه گذاران بازدهي كمتري داشته باشد، سرمايه گذاراني هستند كه اين كار را هر ساله انجام مي دهند و بعضي ها هر ساله از بازار پيشي مي گيرند. از آنجاكه انجام آن آسان نيست، امكان آن بسيار كم است. با چيزي كه گفته شد، بيشتر سرمايه گذاران به سادگي زمان زيادي ندارند تا فعالانه سبد سرمايه گذاري خود را مديريت كنند تا بتوانند نسبت به بازار عملكرد بهتري داشته باشند.

* "داستان اولين سرمايه گذاري من:

يادآوري خاطرات اولين روزي كه من به شركت كارگزاري مراجعه كردم و اولين سهام را خريداري كردم برايم جالب است. راجع به سرمايه گذاري، بازار سرمايه و اقتصاد آن زمان بسيار كم مي دانستم. اما نمي توانستم كم توجه باشم؛ من به سبب علاقه اي كه به بازار سهام داشتم جذب آن شدم و در ابتدا تمام قوانين عقلايي بازار سرمايه را مانند مردي كه در يك درياي بزرگ و در ميان كوسه هاي سفيد گرسنه قرار گرفته، ناديده گرفتم. اين هم داستان رقت انگيز و خنده دار معرفي من در بازار سرمايه.

چگونه شروع شد؟

سرمايه گذاري من زماني شروع شد كه (اواخر سال 2005) با دوستم صحبت مي كرديم و او در طول صحبت هايش اشاره مي كرد كه صاحب تعدادي سهام شركت كوكاكولاست. همواره فكر مي كردم كه كار جالبيست، اما راجع به آن زياد فكر نكردم و گفتگوي ما به سوي موضوعات ديگري كشيده شد، اما بعد از زمان كوتاهي شروع به فكر كردن راجع به بازار سرمايه كردم و بازي ويدئويي كه سابقاً با آن بازي مي كردم و راجع به اقتصاد نيز بود را به ياد آوردم، البته زماني كه آن بازي را انجام مي دادم، به طور باور نكردني سعي مي كردم كه بيشترين طلا را داشته باشم پس به سرعت پيچ و خم آن بازي اقتصادي را فرا گرفتم. همواره به اين مساله فكر مي كردم كه اگر من در بازار سرمايه واقعي اين علاقه شديد را به كار گيريم، شگفت انگيز خواهيد بود.

به سايت شركت كارگزاري رفتم و روي يك سهم سرمايه گذاري كردم. به ياد مي آورم كه فكر مي كردم كه چقدر همه چيز سخت بود. به قسمت هاي مختلف سايت مي رفتم و چيزهايي نظير اين كه "دستور بازار چيست؟ "، "چه سهمي را بايد بخرم؟ "، "حجم چيست؟ " را از خودم مي پرسيدم . بالاخره اولين سهم را خريداري كردم.

اولين سهام من

من براي اولين سرمايه گذاري، كارخانه napster را انتخاب كردم. نمي توانم به ياد بياورم كه چرا napster را انتخاب كردم. من هرگز از سرويس پرداخت آنها استفاده نكردم، و هرگز فكر نكردم كه چقدر ارزشمند است. با اين وجود احساسم مانند يك مالك مغرور بود و همواره با دوستانم شوخي مي كردم كه من مالك 000017درصد از شركت napster هستم؟ البته مالك آن درصد كوچك هم نبودم، براي اينكه من محاسبات خود را بر اساس حجم روزانه به جاي ارزش بازاري آن انجام مي دادم ( تفاوتها را نمي دانستم).

من حدود 800 دلار از آن سهام را خريده بودم، و هيجان زده مي شدم زماني كه ديدم قيمت سهم كمي افزايش يافت. من مفهوم درصدها را نمي دانستم و فقط به تغييرات ناگهاني قيمت علاقه مند بودم. سرانجام با فروش سهام به 6 دلار سود دست يافتم.

نمي توانم باور كنم كه چقدر ساده لوح بودم و چطور با تفكرات مضحك قصد سرمايه گذاري در سهام شركتها داشتم. مي نشستم و فكر مي كردم كه شركت پربازده بعدي كدام است؟ پس از آن در سهامي مانند شركتnike سرمايه گذاري كردم! البته نه با دلايل واقعي و قابل بحث. البته اين را هم نمي توانم بگويم كه پشيمانم؛ چونكه اين عمل باعث شد كه من حركت در مسير سرمايه گذاري موفق را آغاز كنم.اگر شما سرمايه گذار نبوده ايد و در فكر كسب سود از بازار سرمايه هستيد، مي توانيد درس هايي از اين داستان سرمايه گذاري من در بازار سرمايه بگيرد .

اگر مي خواهيد وارد سرمايه گذاري ، تجارت يا بازار سرمايه شويد فقط به يادداشته باشيد كه نظرات، روشها و اصطلاحاتي وجود دارند كه نيازمند يادگيري آنها هستيد. مثلا در ابتدا من مفهوم انواع سفارشات، حجم سهام، ارزش بازار و غيره را نمي فهميدم.

پس از درك اصلاحات مختلف، تا زمانيكه طرح و راهبرد مشخصي نداشتيد، سرمايه گذاري نكنيد. اگر من مي خواستم دوباره سرمايه گذاري كنم، قبل از شروع، تمام كتاب هايي كه راجع به بازار سهام است، را مي خواندم. تنها بخش خوب تمام اينها اين است كه من با پول بسيار كم كه مي توانستم از عهده از دست دادن آن برآيم، سرمايه گذاري كردم. پس اگر تمام سرمايه ام را از دست مي دادم، وضعيتم نامشخص بود در حالي كه در شرايط كنوني با شكست و از دست دادن پول اندك، درس زيادي گرفتم.

شما چگونه آغاز كرديد؟

شما سرمايه گذاري يا تجارت را چگونه در بازار سرمايه آغاز كرديد و چه درسهايي از آن گرفتيد. هر چند اين متن ترجمه اي از تجربه هاي يك سرمايه گذار در بازار ايالات متحده آمريكا است؛ ولي من دوست دارم بدانم كه تك تك شما چگونه آغاز كرديد؟ چه اشتباهاتي داشتيد؟ خجالت نكشيد و داستان سرمايه گذاريتان را برايمان بنويسيد. داستان شما مي تواند راهنماي بسياري از سرمايه گذاراني باشد كه مي خواهند وارد بازار سهام شوند.

پس بياييد به آن ها كمك كنيد.

تاریخ ارسال پست: 18 / 1 / 1399 ساعت: 5:18 بعد از ظهر

هر روز در بازار به دنبال سود نباشيد

همه ما از سرمايه گذاري در بازار انتظار سودهاي بالا داريم . خصوصا اگر قبلا فردي خوش شانس بوده ايم و سودهاي زيادي را از اين مسير بدست آورده باشيم . برخي از افراد به اين توجه نمي كنند كه سرمايه گذاري داراي دو كفه يا جيب است . يك كفه يا جيب آن سود و كفه و جيب ديگر آن ضرر مي باشد . اصطلاحا در كوتاه مدت آنچه امروز بدست مي آيد ، فردا از بين مي رود . بنابراين استراتژي خود را بايد در جهت كسب سود بلند مدت تعيين كنيم .

معمولا سه دسته افراد در بازار فعاليت مي كنند . دسته اول افرادي هستند كه دنبال معاملات كوتاه مدت لحظه اي هستند . اين افراد در هر لحظه اي هم خريدار و هم فروشنده يك سهم با درصد كمي سود هستند . اين افراد عموما سودهاي زيادي از اين معاملات بدست نمي آورند ولي گردش بالاي سبد سهام آنها موجب مي شود كه بتوانند امور خود را بگذرانند . دسته دوم افرادي هستند كه به صورت روزانه و هفتگي معامله مي كنند . اين افراد تنها به دنبال نوسان هاي موقتي و كوتاه مدت هستند . بنابراين هر زمان كه تشخيص دهند حركت قيمتها به سمت بالا مي باشد ، اقدام به خريد و هرگاه كه فكر كنند حركت سهام معكوس خواهد شد ، نسبت به فروش ان سهام اقدام مي كنند . منتهي آنچه كه مهم است تشخيص مناسب و حركت به موقع مي باشد . در غير اين صورت بسياري از اوقات روند حركت را اشتباه تشخيص داده دچار زيان مي شوند . اين دو گروه مي دانند كه بازار مخصوصا اگر به سمت كارايي پيش برود داراي نوسانات مثبت و منفي زيادي است . بنابراين يك روز در كفه شانس هستند و يك روز در كفه بدشانسي . اما گروه سوم افرادي هستند كه سهام را با تفكرات بلند مدت خريداري مي كنند . اين افراد كه عموما با هدف سرمايه گذاري اقدام به خريد سهام مي كنند و به اين امر واقف هستند كه سرمايه گذاري بلند مدت مي تواند هم سود ساليانه و هم افزايش قيمت به همراه داشته باشد . بنابراين در مقابل نوسانات كوتاه مدت سياست خاصي اتخاذ نمي كنند و با هر بادي نمي لرزند . اين ها اولا دچار دلهره هاي بي اساس و اخذ تصميمات غيرمنظقي نمي شوند و ثانيا دچار زيان هاي ناشي از اخذ تصميمات مذكور نمي شوند اصولا سرمايه گذاران بلند مدت با يك شوك از بازار خارج نمي شوند و با يك هيجان مجدد به بازار برنمي گردند و مي دانند كه بازار هميشه يك حالت ندارد ، برخي موارد به نفع و برخي موارد به زيان ان ها مي باشد . پس به ماوراي نوسانات كوتاه مدت مي انديشند .

اين جمله ( كه در جهت حركت آب شناكرد) اشاره به انجام معاملات متناسب با روندها دارد . منتها مهمترين روند جهت حركت بازار است . بنابراين وقتي كه بازار به دلايل مختلف داراي جهت مي باشد بايد در جهت حركت بازار حركت كرد . اين استراتژي مي تواند مهم ترين استراتژي جهت ادامه حيات در بازار باشد . در نظر بگيريد كه بازار به خيابان يك طرفه اي تبديل شود كه همه اتومبيل ها به يك سمت در حا ل حركت باشند . اگر شما در ان خيابان در ترافيك هم باشيد بعد از مدتي متوجه خواهيد شد كه به مقصد رسيده ايد . اما اگر به دلايل مختلف مانند سريع تر رسيدن و ... برخلاف جهت خيابان حركت كنيد تصادفات زيادي خواهيد داشت و به مقصد هم نخواهيد رسيد . چرا اين بحث را مطرح كردم ؟ به دليل اين كه بازار معمولا در يكي از دو جهت مثبت و يا منفي حركت مي كند . منتها چيزي كه تغيير مي كند سرعت حركت آن است و در برخي موارد بازر با شدت زياد و برخي موارد با سرعت كمتري حركت خواهد كرد . هنگامي كه بازار داراي جهت خاصي است بسيار غيرعاقلانه است كه آن جهت را ناديده بگيريم و به دليل خود عمل كنيم . برخي از افراد غيرحرفه اي كه بعضا در بازار مالي مثبت سودي هم به دست آورده اند فكر مي كنند كه حرفه اي ترين شخص در بازار هستند و در هر جو بازاري مي توانند سود سرشاري بدست آورند بنابراين به جو عمومي بازار توجه نمي كنند و ساز خود را مي زنند . اين افراد بزودي در مي يابند كه تفكر آنها اشتباه بوده است . پس زيان سنگيني را متحمل مي شوند . لذا پيشنهاد كلي و اساسي اين است كه برخلاف جهت آب شنا نكنيد كه جز از دست دادن انرژي و اتلاف وقت و صرف هزينه سود ديگري برايتان نخواهد داشت .

تاریخ ارسال پست: 17 / 1 / 1399 ساعت: 6:36 بعد از ظهر

"نگهداشت کارکنان شایسته"

کارکنان شایسته آنهایی هستند که از شنیدن خبر رفتنشان خواب از سرمان میپرد، به آنها وابسته ایم، به آنها نیاز داریم و روی آنها سرمایه گذاری کرده ایم. سیاستها و تدابیر زیر میتواند خطر از دست دادن این قبیل کارکنان را کاهش دهد:

1- تناسب

هر چقدر تناسب کارمند با شغل و سازمان ما (از نظر فضا و فرهنگ و ارزشها) بیشتر باشد، احتمال از دست دادن او کمتر میشود.

2- ارتباط و اتصال

ارتباط صمیمانه کارمند با مافوق و همکارانش میتواند او را به سازمان وابسته کرده و در سازمان، ماندگار نماید.

3- پر هزینه کردن رفتن

هر چقدر تصمیم به ترک سازمان برای کارمند هزینه های بیشتری بهمراه داشته باشد، احتمال آنکه این تصمیم را بگیرد و به مورد اجرا بگذارد، کمتر میشود.

در ایران خودرو، شرکتی تأسیس شده بود به نام "تعاونی خاص کارکنان " که اغلب کارکنان بصورت داوطلبانه عضو و سهامدار آن بودند. سازوکار عضویت در این تعاونی و پرداخت حق عضویت در آن و نیز، سهمی که شرکت برای تکمیل سرمایه گذاری اعضاء به عهده گرفته بود و بقیه ضوابط، به گونه ای ماهرانه و سیاستمدارانه تنظیم شده بود که اعضای این تعاونی هر چقدر بیشتر در شرکت میماندند، از سود بیشتری برخوردار میشدند و بر عکس، با ترک شرکت که بمنزله پایان عضویت در این تعاونی محسوب میشد، سود قابل توجهی را از دست میدادند.

البته، نگهداری کارکنان شایسته در شرکت به تنهایی کافی نیست، بلکه باید آنها را بنحوی مدیریت کرد و با آنها به شیوه ای رفتار کرد که وقتی میمانند با رغبت کامل و با همه وجود بمانند.

دکتر بهزاد ابوالعلایی

کانال تلگرامی عشق پول،دنیای تجارت کلیک کنید

تاریخ ارسال پست: 1 / 7 / 1397 ساعت: 4:18 بعد از ظهر

قلعه ذهنی شما

کتاب تسلّای فلسفه، آخرین کتابی است که در زندان و توسط بوئتیوس رومی نوشته شد. زمانی که بوئتیوس وحشتزده و مستاصل در زندان به انتظار اعدام نشسته بود، شمایل زنانه گیرایی بر او ظاهر میشود؛ این زن فلسفه است. فلسفه، دنیا را برایش توضیح میدهد و برخی از ابزارهای ذهنی را در اختیارش میگذارد تا برای کنارآمدن با وضعیت جدید و گریزناپذیرش به او کمک کند. خلاصه توصیههای فلسفی او به شرح زیر است:

▪️وجود سرنوشت را قبول کنید. خیلی در قید این نباشید که در حال صعود هستید یا نزول. همهچیز ممکن است زیرورو شود.

▪️همه آنچه متعلق به شماست و برایتان ارزشمند و عزیز است؛ سلامتیتان، همسرتان، فرزندانتان، دوستانتان، خانهتان، اموالتان، سرزمینتان، اعتبارتان و همینطور جایگاه اجتماعیتان، همگی گذرا هستند. دلبسته هیچکدامشان نباشید. اگر سرنوشت اینها را به شما بخشید، خوشحال باشید، اما همیشه یادتان باشد که اینها زودگذر، شکننده و موقتیاند.

بهترین نگاه ممکن است این باشد که فرض کنید آنها به امانت پیش شما هستند تا هم بیشتر قدردان آنها باشید و هم وابسته و دلبسته آنها نشوید.

▪️اگر همهچیز را از دست دادهاید، باز هم بهیاد داشته باشید که ویژگیهای مثبت، بهنسبت منفیها در زندگیتان خیلی بیشترند. غرولندکردن بیمورد است.

▪️آن چیزهایی که نمیشود از شما گرفت، افکارتان هستند. ابزارهای ذهنیتان و این که چهطور بدشانسیها، شکستها و ناکامیها را تعبیر میکنید. میتوانید به این فضا قلعه ذهنی (Epictetus) بگویید، آزادیای که هیچوقت از شما سلب نخواهد شد.

مطمئنا همه این مطالب را قبلا شنیده و خواندهاید. اینها اصول بنیادی رواقیگریاند؛ یک فلسفه زندگی باستانی و بسیار کاربردی که ریشه آن به آتن و قرن چهارم پس از میلاد، یعنی هزار سال قبل از بوئتیوس بر میگردد. جالبتوجه است که رواقیگری هنوز هم تنها شاخه فلسفه است که پاسخهای کاربردی برای سؤالات روزمره زندگی دارد. سایر شاخهها و زیرشاخهها، اگرچه میتوانند ما را به فکر فروبرند، اما در مواجهه با زندگی کمک چندانی نمیکنند.

هرچه دنیا پیچیدهتر و درهم تنیدهتر باشد، احتمال اصابت ضربات غیرمنتظره و بیسابقه سرنوشت هم بالاتر میرود. الان سرمایهگذاری روی یک جعبهابزار فکری، که ما را از نظر عاطفی برای خسارتها آماده کند، بیشتر از همیشه ارزشمند خواهد بود.

یک توفان اینترنتی میتواند شما را نابود کند. یک بحران مالی جهانی میتواند پسانداز شما را از بین ببرد. شریک زندگیتان عاشق یک دوست فیسبوکی میشود و شما را از خانه بیرون میاندازد. همه اینها بدند، اما هیچکدام مرگبار نیستند. تا همین حالا هم شما از پس بزرگترین نبردهای سرنوشت بر آمدهاید

.

بدون تردید دنیا پر از بیثباتی و اتفاقات تصادفی است و هرازگاهی زندگی شما هم زیرورو خواهد شد. خوشبختی را در موقعیت حرفهای، ماشینهای گرانقیمت، حساب بانکی یا موفقیتهای اجتماعی پیدا نخواهید کرد. هرکدام از اینها ممکن است در کسری از ثانیه از شما گرفته شود. خوشبختی را تنها در قلعه ذهنیتان میتوانید پیدا کنید. پس روی آن سرمایهگذاری کنید.

هنر خوبزندگیکردن

رولف دوبلی

کانال تلگرامی عشق پول،دنیای تجارت کلیک کنید

تاریخ ارسال پست: 16 / 6 / 1397 ساعت: 1:0 بعد از ظهر

5 اصل اساسی که "سرمایه گذاران هوشمند" از آنها پیروی می کنند...

سلطان بازار سهام جهان؛ وارن بافت در حرفه و روش "سرمایه گذاری بر اساس ارزش ذاتی" از هیچکس به اندازه استاد و مربی، کارفرما، شریک و دوست سابق خود یعنی"بنجامین گراهام" که البته پایه گذار این روش می باشد، تاثیر نپذیرفته است.

او در جاهای مختلف و در پاسخ به این سوال که کدام کتاب را در زمینه سرمایه گذاری توصیه می کند؛ بلافاصله به "سرمایه گذار هوشمند"

"The Intelligent Investor by Benjamin Graham"

اشاره کرده و گفته:"بهترین کتابی که در زمینه سرمایه گذاری تا بحال نوشته شده است"!

خواندن آن برای اولین بار در سال 1949 زندگی وارن را به کلی متحول کرد و تا امروز که با پیروی از اصول، قوانین و مفاهیم آن؛ امپراطوری461 میلیارد دلاری برکشایر هثوی را ساخته، به آن پایبند است!

او همچنین توصیه می کند: وقتی نوسانات بازار زیاد می شود و قیمت ها با سرعت تغییر می کنند و هیچ چیز قطعی و مشخص نیست و وسوسه می شوید بخرید یا بفروشید (چیزی شبیه اوضاع کنونی بازار ایران)، این کتاب را باز کنید و دوباره بخوانید!

به اعتقاد وارن و بسیاری از سرمایه گذاران بزرگ، اصولی که بنجامین سرمایه گذاری های هوشمندانه خود را بر آنها بنا نهاده و در کتاب خود مفصل به آنها پرداخته؛ نه به یک قرن پیش و بازاری که در آن فعالیت داشته محدود می شود، بلکه هم اکنون و در همه بازارهای جهانی نیز کماکان بسیار کاربردی و گره گشاست!

1- یک برگه سهام؛ فقط یک سمبل دستگاه نمایش بهای سهام و یا تصویری که در صفحه نمایشگر نشان داده می شود، نیست! بلکه مدرکی برای مالکیت یک کاروکسب واقعیِ دارای ارزش پایه ای است که (آن ارزش) بستگی به قیمت آن سهام ندارد!

2- بازار یک پاندول است که برای همیشه بین خوشبینی ناپایدار (که قیمت سهام را خیلی گران می کند) و بدبینی بدون توجیه (که قیمت سهام را خیلی ارزان می کند) تاب می خورد! سرمایه گذار هوشمند یک واقعگرا است که سهام را به خوشبین می فروشد و از بدبین می خرد!

3- ارزش آتی هر سرمایه گذاری؛ تابعی از ارزش کنونی آن است. هرچه قیمت بیشتری برای یک سهام بپردازید؛ بازده سرمایه گذاری شما در آینده کمتر می شود!

4- مهم نیست که چقدر با ملاحظه و محتاط هستید. تنها ریسکی که هیچ فرد سرمایه گذاری نمی تواند آنرا حذف کند، ریسک اشتباه کردن است! با معیار قرار دادن و تاکید بر اصل ساده "حاشیه امنیت" و اینکه "هرگز گران نخرید، مهم نیست که یک سرمایه گذاری چقدر هیجان انگیز است"؛ شما می توانید از اشتباهات خود بکاهید!

وارن: بیزینسی که 83 میلیون دلار می ارزد را با 80 میلیون دلار نمی خرید چرا که باید حاشیه امنیت زیادی (برای پوشش ریسک) در نظر بگیرید. وقتی یک پل می سازید، شما تاکید می کنید که تحمل کامیون با وزن 13.5 تن را دارد، اما در عمل با کامیون 4.5 تنی از روی آن گذر می کنید!

5- راز موفقیت مالی شما در درون خودتان نهفته است. اگر تبدیل به یک متفکر انتقادی بشوید که هیچ واقعیتی در وال استریت (بازار) را بدون شواهد و دلایل کافی نمی پذیرد و باور نمی کند، و با اعتماد به نفس و صبورانه سرمایه گذاری کنید، خواهید توانست پیوسته حتی از بدترین بازارهای خرسی هم منتفع شوید. با بسط و توسعه انضباط و جسارت خود، خواهید توانست مانع تسلط "مود نوسانی" دیگران بر سرنوشت مالی خود شوید!

و در پایان؛

اینکه سرمایه گذاری شما چگونه رفتار می کند، بسیار کم اهمیت تر از آن است که خود شما چگونه رفتار می کنید!

و سخن آخر؛ یک توصیه دیگر از وارن!

او در بخشی از نامه سالیانه (2005) خود خطاب به سهامداران برکشایر هثوی نوشت:

در زمانهای خیلی قدیم، سِراسحاق نیوتون سه قانون حرکت را به ما معرفی کرد که حاصل نبوغ او بود. اما استعداد او به درد سرمایه گذاری نمی خورد: او پول خیلی زیادی در حباب قیمتی دریای جنوب (انگلستان-1711) از دست داد که در توضیح آن می گوید: "من می توانم حرکت ستاره ها را محاسبه کنم اما حماقت بشر را نه!" اگر او با این ضرر و زیان آسیب ندیده بود، قانون چهارم حرکت را کشف کرده بود:

"برای سرمایه گذاران به طور کلی، با افزایش حرکت، بازده کم می شود!"

در شرایط متلاطم بازار هر چه جو روانی موجب افزایش حرکت ها و انجام معاملات بیشتر می شود، کمیسیون و حق مشاوره به کارگزاران و مشاوران و...بیشتر می شود و از سود سهامداران و سرمایه گذاران کم می شود! علاوه بر آن؛ در چنین شرایطی قیمت ها واقعی نبوده و هر لحظه احتمال باخت کل سرمایه هم وجود دارد!

به همین دلیل؛ در نظر وارن، راهبرد انفعالی "بخر و نگه دار" یا همان روش سرمایه گذاری هوشمندانه مبتنی بر ارزش ذاتی و اصول 5 گانه فوق، در هر شرایطی بهتر از راهبرد فعال "خرید و فروش های فوری سفته جویانه" مبتنی بر هیجانات و احساسات زود گذر است!

امیرعباس زینت بخش

کانال تلگرامی عشق پول،دنیای تجارت کلیک کنید

تاریخ ارسال پست: 12 / 4 / 1397 ساعت: 11:3 قبل از ظهر

دستورالعملی برای بهبود روابط شغلی

اکنون زمان بیشتری را با همکاران خود سپری میکنیم. با توجه به میزان سرمایهگذاری زمانی که انجام میشود، انتظار بازگشت سرمایه قابل قبولی هم وجود دارد. ایجاد روابط بهتر شغلی نیز به یکی از ضروریترین مولفههای مورد نیاز برای رشد و ترفیع تبدیل شده است. جین دیوال اشاره میکند از آنجاکه پیشرفت شغلی حاصل شبکهسازی است، کیفیت روابط کاری میتواند بهطور گسترده بر شانس بالا رفتن از نردبان پیشرفت شغلی بیفزاید.

به باور خانم دیوال «اگر از روابط شغلی مثبت بهرهمند نیستید، ایجاد شبکهای حرفهای از منابع و طرفدارانی که ارزش شما را درک میکنند و خواستار موفقیت شما هستند، دشوار خواهد بود. به روابط مثبت شغلی خود فکر کنید، هرچه طرفدار بیشتری داشته باشید به همان اندازه احتمال پیشرفت شغلی شما بیشتر خواهد بود.»

اکنون که از دلایل اهمیت سرمایهگذاری در زمینه توسعه و بهبود روابط حرفهای آگاه شدهاید، جین دیوال توصیههایی برای بهبود ارتباطات با همکارانتان دارد. چه یکی از اعضای تازه وارد تیم باشید یا یک مدیر فصلی، باید با راهکارهای تقویت پیوندهای شغلی برای توسعه مسیر شغلی خود آشنا شوید:

1- سخت نگیرید.

اگر در حال پیوستن به یک سازمان هستید، دیوال به شما توصیه میکند با یک جلسه غیررسمی برای آشنایی بیشتر این کار را آغاز کنید. سعی کنید با آنها به خوبی آشنا شوید. از تجارب آنها بپرسید، از تخصصهای خاص آنها و اینکه آیا بهعنوان یک عضو جدید پذیرای سوالات شما خواهند بود یا نه؟

2- تواضع و قدردانی را تمرین کنید.

هیچکس نمیخواهد با شخصیتی «همه چیز دان» وقت بگذراند. اگر چنین خصوصیت رفتاری داشته باشید به احتمال زیاد تعداد زیادی از افرادی را که طالب همکاری با شما هستند از دست خواهید داد. همیشه از افرادی که شما را در یادگیری و پیشرفت بهویژه در آغاز فعالیتتان در سازمان یاری میکنند، قدردانی کنید. چرا که این موضوع احتمال شکلگیری روابط مثبت را افزایش میدهد.

3- مشاهدهگر خوبی باشید.

قبل از هرگونه اظهار نظری زمان کافی برای درک فرهنگ و هنجارهای موجود اختصاص دهید. اطمینان حاصل کنید که برای تصمیمات سازمان احترام قائل هستید. این احترام و کنجکاوی به پیوندهای عمیق حرفهای ختم خواهند شد.

4- در سختترین شرایط هم صریح و صادق باشید.

به باور دیوال باید برای اصلاح برخی روابط شکست خورده اقدام کنید. بهترین توصیه وی در این خصوص تشخیص چالش یا مسالهای است که منجر به ایجاد مشکل شده است، مسوولیت آن را بر عهده بگیرید. جلسهای خصوصی با فرد مورد نظر ترتیب دهید تا با او گفتوگو کرده و عذرخواهی کنید. هرگز برای عذرخواهی دیر نیست.

5- از روابط کاری خود انتظارات روشنی داشته باشید.

مدیرانی که به دنبال توسعه فرهنگ سازمان یا تیم خود هستند، قدمهای کوچکی را در راستای تغییر بر میدارند. به نظر خانم دیوال کسب اطمینان از شفافیت انتظارات شما از اعضای تیم نکتهای مهم است. هر چه صراحت بیشتر باشد اعتماد به نفس اعضای تیم بیشتر خواهد بود و آنان از تمام توان خود برای برای انجام خواستههای شما استفاده خواهند کرد.

6- تعامل و مشارکت را فراموش نکنید.

دست کم هر دو هفته یکبار برای جلسات تشویق و تقدیر برنامهریزی کنید. افراد احتیاج دارند در محل کار دیده شوند، میخواهند مطمئن شوند که برای سازمان مهم هستند. تقدیر و تشویق راهکاری برای اطمینان دادن به کارکنان است، اطمینان از اینکه ارزشمند هستند. هرچه این اطمینان بیشتر باشد بیشتر برای موفقیت سازمان تلاش خواهند کرد.

7- به یاد داشته باشید همکاران و اعضای تیم هم انسان هستند

صرفنظر از سمتی که هر شخصی در سازمان دارد، او یک انسان است، درست مثل شما. با آنها مانند هر فرد دیگری تعامل داشته باشید. علایق آنها را بشناسید، با رویاها، زندگی شخصی، عادات و سرگرمیهای مورد علاقه آنها آشنا شوید. هر چه بیشتر با آنها آشنا شوید روابط عمیقتر و بهتری خواهید داشت.

8- تفاوتهای فردی را بپذیرید.

دانستن اینکه چه رفتاری مناسب تعامل با هر یک از همکاران است، به مهارتهای خاصی نیاز دارد. خانم دیوال بر این باور است که داشتن حسن نیت در این زمینه بهترین اصل است. همه ما انسان هستیم و تجربیات و پیش زمینههای مختلفی داریم که شکلدهنده شخصیت ما هستند. به این تفاوتها احترام بگذارید.

منبع: Fastcompany

کانال تلگرامی عشق پول،دنیای تجارت کلیک کنید

تاریخ ارسال پست: 9 / 4 / 1397 ساعت: 6:14 بعد از ظهر

فریب مارها را در بورس نخورید

«هنری دیوید ثارو» میگوید :«مساله این نیست که شما به چه چیزی نگاه میکنید بلکه مساله این است که چه چیزی به نگاه شما میآید»

1 آیا شما سهام میخرید تا خیلی سریع ثروتمند شوید؟ اگر خیلی خوش شانس باشید، با سرمایهگذاری در سهام در طول یک سال پول خود را دو برابر میکنید چنین موفقیتی حاصل نمیشود مگر این که ریسک زیادی را متحمل شوید و از سرمایهگذاری عبور کرده و وارد مسیر سفته بازی شوید .اگرچه از نظر تاریخی سهام نسبت به سایر داراییها بالاترین بازده را داشته اما این بازده نوسانات زیادی را هم تجربه کرده است اگر انتظارات صحیحی از بازده و نوسانات نداشته باشید، هنگام سرمایهگذاری در سهام رفتار غیرمنطقی از خود نشان میدهید پذیرفتن ریسک بسیار بالا برای سریع پول دار شدن، فروش سریع سهام خوب به دلیل زیان کوتاه مدت و دایم معامله کردن از جمله رفتارهای غیرمنطقی هنگام سرمایهگذاری در سهام است.

2 ساده بگیرید، ساده گرفتن سرمایهگذاری احمقانه نیست. «بلیز پاسکال» فیلسوف قرن هفدهم، میگوید: « تمام بدبختی بشر از این است که نمیتوند در یک اتاق، تنها و به آرامی بنشیند.» این نکته دقیقاً فرآیند سرمایهگذاری را توضیح میدهد آنها همواره در حال معاملهاند یا برنکاتت و اطلاعات غیرمرتبط تکیه کرده یا میکوشند تا غیرقابل پیشبینی را پیشبینی کنند بنابراین احتمالاً بارویدادهای ناخوشایندی در سرمایهگذاری روبه رو میشوند . ساده انگاشتن با تمرکز بر شرکتهایی که مزیت رقابتی و فرصت سودآوری دارند در نظر گرفتن یک حاشیه امن هنگام خرید و سرمایهگذری با دید بلندمدت میتواند احتمال موفقیت سرمایهگذار را به طور چشمگیری افزایش دهد.

3 ممکن است در کوتاه مدت سهام نوسنات زیادی داشته باشند و قیمت ها در کوتاه مدت همگام با عکسالعملهای «آقای بازار» به شنیدهها و شایعات پرفراز و نشیب باشند پیشبینی نوسانات کوتاه مدت بازار غیرممکن نیست اما بسیار سخت است بنجامین گراهام در این باره میگوید: «بازار در کوتاه مدت، همانند یک ماشین رایگیری است که نشان میدهد چه شرکتهایی شناخته شده و چه شرکتهایی ناشناختهاند. اما در بلند مدت ، بازار همانند یک ترازو است و اساس و جوهره شرکت را میسنجد با این وجود، بسیاری از سرمایهگذاران هنوز بر اخبار روزانه متمرکزند و در صورتی که این اخبار تغییری در قیمت سهم ایجاد نکنند، دچار یأس و ناامیدی میشوند. اما در برخی مواقع ممکن است این شنیدهها درست از آب درآمده و سود خوبی نصیبت آنها کنند. صبور باشید و برعملکرد بنیادی شرکت تمرکز کنید. پس از مدتی بازار سودهایی که شرکت کسب کرده درک و به درستی ارزشگذاری میکند.»

4 رسانههای زیادی وجود دارند که به دنبال جلب توجه سرمایهگذارن هستند و اغلب به ارائه دلیل و توجیه نوسانات قیمتی در بازارهای مختلف میپردازند این به این معنا است که حدس و گمانهای زیادی درباره دلایل تغییرات قیمت بسیاری از کالاها، قیمت سهام، قیمت نفت، قیمت ارز، قیمت کالاهای کشاورزی ، صنعتی و … وجود دارد. متاسفانه تغییرات قیمتی به ندرت تغییرات واقعی در ارزش را نشان میدهند و تغییرات قیمت صرفاً نوسانات ذاتی بازار آزاد را نشان میدهند. با توجه نکردن به این بازار پرهیاهو نه تنها در وقت خود صرفهجویی میکنید بلکه بر عوامل مهم موفقیت در سرمایهگذاری بیشتر متمرکز میشوید یعنی برعملکرد شرکتهایی که سهام آنها را در اختیار دارید همان گونه که شما تنها با مطالعه کتابهای آموزشی کشتی، کشتیگیر خوبی نخواهید شد مهارتهای سرمایهگذاری شما هم تنها با بررسی قیمتهای سهام یا نمودارها بهبود نمییابد مهارت ورزشکاران باتمرین و ممارست سرمایهگذاران با بیشتر دانستن درباره شرکتها و دنیای اطرافشان بهبود مییابد.

5 اگرچه وضعیت کسب و کار یک شرکت نکته بسیار مهم و کلیدی است اما مدیران شرکت هم نقش مهم و تاثیرگذاری دارند. اگر مارها کنترل شوند حتی شرکتهای پرمزایا نیز میتوانند عملکرد ضعیفی داشته باشند اگر شرکتی را مشاهده کردید که رفتارهای مدیریتی نامناسبی داشت مراقب باشید هنگام ارزیابی مدیریت به خاطر آوردن قضیه مار مفید خواهد بود عصر یک روز زمستانی مردی در حال عبور از کنار یک مار بود. مار از او پرسید: «ممکن است به من کمک کنید؟ من بسیار گرسنهام و هوا هم بسیار سرد است اگر به دادم نرسید میمیرم.» مرد پاسخ داد: « تو یک مار هستی و مطممئنم مرا نیش میزنی .» مار گفت : « خواهش میکنم به من کمک کنید . من بدبخت هستم و قول میدهم شما را نیش نزنم» مرد اندکی تامل کرد و سپس تصمیم گرفت مار را به خانهاش ببرد. مردم مار را گرم کرد و به او غذا داد . پس از صرف غذا، مار مرد را نیش زد . مرد از او پرسید: «چرا مرا نیش زدی؟ من زندگی تو را نجات دادم.» مار به آسانی پاسخ داد:« شما هنگامی که تصمیم گرفتید به من کمک کنید، میدانستید که من مار هستم.»

کانال تلگرامی عشق پول،دنیای تجارت کلیک کنید

تاریخ ارسال پست: 4 / 4 / 1397 ساعت: 7:28 بعد از ظهر

بیل گیتس سرمایه گذاری در بیت کوین و سایر ارزهای دیجیتال را پیرو تئوری احمق تر از من خوانده است!

در کنار اظهار نظرات جنجالی وارن بافت و چارلی مانگر، بنیان گذار مایکرسافت اخیرا سرمایه گذاری در بیت کوین و سایر ارزهای دیجیتال را پیرو تئوری احمق تر از من خوانده است.

توضیح مترجم: نظریه احمق تر از من (Greater fool theory) یک نظریهٔ اقتصادی است که طبق آن قیمت اجناس بر اساس ارزش ذاتی آنها تعیین نشده و در عوض طبق عقاید و انتظارات غیرمنطقی بازار تعیین میشود. به عبارت دیگر در فرضیه احمق تر از من، فرد خریدار بدون توجه به کیفیت یک کالا آن را می خرد و امیدوار است بتواند در زمانی کوتاه آن را به خریدار دیگری بفروشد. او با این فرض قیمت یک کالا را برای خود توجیه می کند: «یک نفر احمقتر از من پیدا خواهد شد که حاضر است مبلغ بیشتری برای این کالا بپردازد.» ممکن است سرمایهگذار بعدی هم با همین تئوری اقدام به خرید کند. اینگونه حبابهای اقتصادی در نهایت میترکند و ارزش سهام مذکور نیز به دلیل فروش یکباره و زیر قیمت به سرعت سقوط میکند.

بیل گیتس می گوید:

سرمایه گذاری در ارز دیجیتال به عنوان یک کلاس دارایی، در واقع چیزی را تولید نمی کند. پس نباید از آن انتظار پیشرفت داشته باشید.

اعتراف می کنم اگر این کار ساده بود، به روش کوتاه مدت روی بیت کوین سرمایه گذاری می کردم.

بیل گیتس: اگر ساده بود، من هم کوتاه مدت روی بیت کوین سرمایهگذاری میکردم

بیل گیتس در ادامه صحبت های خود خاطره ای را تعریف کرد. او گفت که در گذشته شخصی به عنوان هدیه تولد به او بیت کوین داده و او پس از گذشت چند سال این هدیه را فروخته است.

اواسط دسامبر گذشته قیمت بیت کوین شاهد یک افزایش قیمت قابل توجه بود، و از حدود ۲۰۰۰ دلار به بالای ۱۹۰۰۰ دلار رسید. اما امروز ارزش آن کاهش یافته و به نزدیک ۹۳۰۰ دلار رسیده است. بنابر گزارشات شرکت تحقیقات مالی Autonomous Next، از سال ۲۰۱۶ تاکنون قریب بر ۹٫۸ میلیارد دلار سرمایه از راه فروش توکن های جدید و آی.سی.اوها (ICO) جذب شده است.

بیل گیتس معتقد است که میزان سفته بازی در بیت کوین و آی.سی.اوها (ICO) بالاست.

سرمایه گذاری کوتاه مدت در حوزه ارز دیجیتال ممکن است – برای نمونه در برخی از صرافی ها قراردادهای آتی و اختیار فروش بیت کوین قرارداده شده اند – اما سرمایه گذاری روی ارزهای مجازی به آسانی سرمایه گذاری روی دارایی های با ثبات تر، نظیر سهام شرکت ها نیست.

اما بیل گیتس هم مثل خیلی از منتقدان دیگر در کنار بدگویی های خود به فناوری بلاک چین امیدوار است و می گوید این فناوری کاربردها و مزایای خاص خودش را دارد.

بیل گیتس: اگر ساده بود، من هم کوتاه مدت روی بیت کوین سرمایهگذاری میکردم

بلاک چین تراکنش ها و تبادلات میان اشخاص را تسریع بخشیده و سابقه انجام این تراکنش ها را به طور دائمی و امن ثبت می کند و بدین ترتیب نیاز به واسطه، از جمله بانک ها حذف می شود. بیت کوین اولین نرم افزاری است که روی بلاک چین پیاده سازی شده، شرکت ها در جستجوی کاربردهای جدید بلاک چین هستند تا بتوانند از این فناوری در زمینه مدیریت زنجیره تامین، تجارت، و غیره استفاده کنند.

بیل گیتس یکی از اعضا هیئت مدیره برکشایر هاتاوی است. اخیرا وارن بافت رئیس هیئت مدیره این شرکت، و شریک قدیمی او چارلی مانگر در حضور ده ها هزار نفر پیرامون مسائل متعددی، از جمله ارزهای دیجیتال صحبت کرده اند، و طی صحبت های خود بیت کوین را بی ارزش و مسموم خوانده اند: (وارن بافت و چارلی مانگر باری دیگر بر بیت کوین تاختند)

مترجم: ثریا نیل درار

منبع: cnbc

کانال تلگرامی عشق پول،دنیای تجارت کلیک کنید

تاریخ ارسال پست: 23 / 2 / 1397 ساعت: 7:47 بعد از ظهر

شغل هایی که از دست میروند و شغل هایی که به دست می آیند

مؤسسه_مکنزی در گزارشی با عنوان «شغلهایی که از دست میرود، شغلهایی که به دست میآید» که در دسامبر 2017 منتشر نموده است، به سناریوهای مختلف گذار نیروی کار دوران اتوماسیون و به کارگیری هرچه بیشتر فناوریهای نوین پرداخته است. بر اساس یافتههای این گزارش:

تا سال 2030، اتوماسیون بیش از 60 درصد از فرصتهای شغلی مربوط به 30 درصد از فعالیتهای اقتصادی که امکان خودکار شدن دارند را تحت تأثیر قرار میدهد. این امر با کاهش اشتغال همراه خواهد بود.

نیمی از فعالیتها در جهان پتانسیل خودکار شدن با به کارگیری تکنولوژیهای موجود را دارند اما تا سال 2030 این میزان به واسطه عوامل اجتماعی اقتصادی و فنی کمتر خواهد بود. بر اساس سناریوهایی که برای 46 کشور در این مطالعه ساخته شده، این میزان به طور متوسط تا سال 2030 به 15 درصد میرسد. این ارقام در کشورهای مختلف متفاوت است و برای کشوری مثل آلمان در سناریوی پایه 24 درصد عنوان شده است-

حتی با وجود اتوماتیک شدن، تقاضا برای نیروی کار به واسطه رشد اقتصادها میتواند با افزایش همراه باشد. افزایش مصرف به خصوص در کشورهای درحال توسعه و نیز پیر شدن جمعیت جهان و نیاز به سرمایهگذاری در زیرساختها میتواند بخشی از جانشینی را خنثی نماید.

-

تا سال 2030 بین 75 تا 375 میلیون نفر یعنی بین 3 تا 14 درصد از نیروی کار جهان باید رسته شغلی خود را تغییر دهند، حتی اگر کاهش اشتغالی محسوسی روی نداده باشد. علاوه بر این تمام نیروی کار باید مهارتهای خود را با شرایط جدید تطبیق دهند.

دو قطبی بودن درآمد در کشورهای توسعه یافته ادامه خواهد یافت چرا که فرصتهای شغلی با دستمزد بالا با افزایش تقاضا مواجه خواهند بود و مشاغل با دستمزد متوسط با کاهش تقاضا مواجه میشوند.

برای دستیابی به نتایج مناسب، لازم است سیاستگذاران و رهبران کسب و کارها از منافع خودکار شدن استفاده نموده و در عین حال کمک کنند تا گذار نیروی کار برای بهرهگیری از این تکنولوژیها اتفاق بیفتد.

کانال تلگرامی عشق پول،دنیای تجارت کلیک کنید

تاریخ ارسال پست: 13 / 12 / 1396 ساعت: 7:22 بعد از ظهر

پیشتازان ورود سرمایه

پیشتازان ورود سرمایه به بخش صنعت، معدن و تجارت ایران معرفی شدند. آمار منتشرشده از روند جذب سرمایه خارجی در ۹ ماه منتهی به آذر سال جاری بیانگر آن است که کشورهای «افغانستان، ترکیه، چین، آلمان و فرانسه» رکورددار تزریق پول به بخشهای صنعت، معدن و تجارت کشور بودهاند.

آمارهای اعلام شده حاکی از آن است که در مدت زمان مورد بررسی «افغانستان» با اخذ مجوز برای سرمایهگذاری در ۱۶ طرح عنوان رکورددار تزریق سرمایه در طرحهای صنعتی، معدنی و تجاری را به خود اختصاص دهد. ۱۶ طرح مصوب شده برای افغانستانبه «تولید انواع پین فلزی، گلنرده درب و مصنوعات غیرسازهای و انواع حفاظ»، «تولید مشتقات و حلالهای آلی نفتی،گریس پایه سدیم و انواع حلال ها» و «تولید فرش ماشینی» برای استان اصفهان، «احداث واحد انبار و بسته بندی مصالح ساختمانی» برایاستان خراسان جنوبی (منطقه ویژه اقتصادی بیرجند)، «چاپ هلیو گراور برای بستهبندی»، «تولید فرش ماشینی، پادری، موکت نمدی و کبریتی»، «ساخت و عرضه زیورآلات طلا»، «تولید الکهای آرد، پوست گیر غلات و آسیاب والسی (غلتکی)»، «تولید در و پنجره U.P.V.C» برای خراسان رضوی، «تولید و بستهبندی انواع روغن موتور و بلندینگ انواع هیدروکربنهای سبک» برای استان سیستان و بلوچستان (منطقه آزاد چابهار)، «تولید کف پوشهای لاستیکی و یکپارچه ورزشی و گرانول لاستیک از لاستیک مستعمل و تولید انواع گرانول بازیافتی»، «تولید رول نایلون و ظروف بادی»، «طرح بسته بندی انواع پودر ژله، آرد یا پودر سوخاری»، «طراحی، ساخت و عرضه زیورآلات» و «تولید خمیر درزگیر پلی یورتان، ترمیمکنندههای بتن و چسب سیلیکات» برای خراسان رضوی، «تهیه و تولید فرآوری سنگهای ساختمانی» برای استان تهران، اختصاص داشته است.

اما درخصوص طرحهای مصوب از سوی هیات سرمایهگذاری برای ترکیه نیز میتوان به «تولید قالب اکسترود فلزات» برای استان مرکزی، «تولید اوراق فشرده چوبی با روکش ملامینه و هایگلاس» که بهصورت مشترک با جمهوری آذربایجان صورت گرفته برای استان آذربایجان شرقی (منطقه آزاد ارس)، «تولید انواع درپوش و سرپوش پلاستیکی» برای استان البرز، «تولید انواع شمش فولادساده کربنی و کم آلیاژی» و «تولید صفحه و ورق فوم نرم از پلی اورتان» برای استان زنجان که در راستای افزایش سرمایهگذاری صورت گرفته و «تولید نخ کاملا آرایش یافته، نخ پلی استرو رنگرزی پلیاستر» برای استان آذربایجان شرقی اشاره کرد. طرحهای مصوب برای چین نیز به «تولید کنسانتره کرومیت» برای استان فارس، «تولید و مونتاژ انواع بردهای الکترونیکی» برای خراسان رضوی، «تولید خودرو سواری» برای استان کرمان در راستای افزایش سرمایهگذاری و «تولید انواع شمش فولاد ساده کربنی و کم آلیاژی» برای خراسان جنوبی و «تولید کیف و کفش» برای استان اردبیل اختصاص داشته است.

آمار اعلام شده همچنین بیانگر آن است که آلمان نیز با پنج طرح مصوب توانسته در همتراز با چین در جایگاه کشورهای پیشتاز در سرمایهگذاری قرار گیرد. در این خصوص میتوان به «ساخت کالاهای بتنی، سیمانی و گچ» برای استان تهران، «احداث چرخه کامل پنل فتوولتائیک» برای استان فارس، «احداث دو واحد جداساز هوا» برای سیستان و بلوچستان (منطقه آزاد تجاری صنعتی چابهار»، «طراحی و تولید سیلندرهای هیدرولیک» برای استان مرکزی و «تولید متانول» برای استان بوشهر (منظقه ویژه اقتصادی انرژیپارس) اشاره کرد. اما فرانسه نیز در مدت زمان مورد بررسی با اخذ مجور برای چهار طرح در جایگاه بعدی پیشتازان تزریق سرمایه به بخشهای صنعت، معدن و تجارت قرار دارد. آمارهای اعلام شده بیانگر آن است که در مدت زمان مورد بررسی این کشور موفق به اخذ مجوز سرمایهگذاری در طرحهای «تولید بستهبندی آب معدنی» برای استان تهران، «تولید کیسه خون» برای استان البرز در راستای افزایش سرمایهگذاری، «تولید سوزن (دوراهه) راه آهن و مترو» برای آذربایجان شرقی و «احداث مجموعه ذخیرهسازی و نگهداری مواد شیمیایی» برای استان هرمزگان شده است.

منبع:اقتصاد بازار

کانال تلگرامی عشق پول،دنیای تجارت کلیک کنید

تاریخ ارسال پست: 6 / 12 / 1396 ساعت: 6:20 بعد از ظهر

اندازه اتاقی که در آن فکر می کنید روی تصمیمات شما تاثیر می گذارد

حتما تا حالا این جمله را زیاد شنیده اید: خارج از چارچوب فکر کنید! معنی این جمله این است که پیش فرض ها و پیش دانسته ها را کنار بگذارید و مرزها را بشکنید .اما ظاهرا حتی از نظر فیزیکی هم این جمله معنا دارد.

به نوشته آکادمی تفکر، پژوهشگران دانشگاه ميشيگان از دانش آموزان خواستند تا چند مسئله را حل كنند درحالي كه يكبار داخل يك اتاقك مقوايي با ابعاد محدود نشستند و بار ديگر خارج از آن. البته در زماني كه دانش آموزان داخل اتاقك مقوايي بودند احساس تنگي نمي كردند. نتيجه اين بود كه وقتي دانش آموزان در خارج از چارچوب (اتاقك مقوايي) بودند بهتر توانستند مسايل را حل كنند.

در آزمايش دوم، دانش آموزان را در حاليكه يكبار آزادانه و بارديگر در يك مسير مشخص و تعيين شده راه مي رفتند، اقدام به حل مسئله كردند. نتيجه اين بود كه در حالت راه رفتن آزادانه، دانش آموزان داراي تفكر واگراي بيشتري بودند. تفكر واگرا، شرط لازم براي تفكر خلاق است.

بنا به عقيده پژوهشگران، چنانچه محيط هاي آموزشي و كاري داراي چارديواري هاي كمتري بوده و از سالن ها و فضاهاي بازتري استفاده شود، توان خلاقيت دانش آموزان و كارمندان افزايش مي يابد.

اگر کمی به دستاوردهای فکری خود فکر کنیم، به تجربه نیز درخواهیم یافت که فضای فیزیکی کاملا بر نحوه تفکر ما موثر است. شاید به همین خاطر باشد که بسیاری از ثروتمندان و مدیران بخشی از گفتگوهای خود را در فضاهایی باز مانند زمین گلف انجام می دهند و جالب اینجاست که ایده برخی از کسب وکارهای موفق در زمین گلف استارت خورده است.

در همین راستا پیشنهاد می شود این چهار راهکار را تجربه کنید: دو تایش برای زندگی شخصی و دو تایش برای محیط کاری تان:

زندگی شخصی:

1- هر از چند گاهی تا مکان های مرتفع پیاده روی کنید و در حین پیاده روی فکر کنید و مدتی از آن جا به پایین و دور دست بنگرید و در راه بازگشت دوباره فکر کنید و اگر به ایده ای رسیدید صدای خود را ضبط کنید.

2- اتاق نشیمن و خواب خود را برانداز کنید شاید ما پول نداشته باشیم که یک اتاق بزرگ و زیبا و با پنجره هایی بزرگ رو به دریا داشته باشیم اما می توانیم از چراغ های نورانی تر، رنگ های شادتر و خلاقانه تر و تصاویر الهام بخش تراستفاده کنیم.

محیط کاری:

1- هر چند وقت یک بار مکان جلسات خود را تغییر دهید. آن را در بیرون سازمان برگزار کنید. حتما مکانی را انتخاب کنید که سقف بلندی داشته باشد و پنجره های بزرگ رو به بیرون با یک افق دید بسیار مناسب و جایی برای راه رفتن، قدم زدن و گفتگوهای غیر رسمی. گاهی اوقات با تغییر مکان، فضای فکری عوض می شود.

2- سه فاکتور اتاق جلسات خود را مجدد بررسی کنید: آیا اتاق شما به اندازه کافی نور دارد؟ آیا رنگ اتاق شما مهیج و خلاق است یا مرده و بی روح؟ آیا تصاویری که در اتاق جلسات هست به اندازه کافی جذاب، انرژی بخش و الهام بخش است؟ ما ممکن است برای ویدئو پرژکتور، صندلی و میز اتاق جلسات میلیون ها خرج کنیم بد نیست اندکی از هزینه را به سرمایه گذاری در تغییر فضای فیزیکی تخصیص دهیم.

دکتر لشکربلوکی

کانال تلگرامی عشق پول،دنیای تجارت کلیک کنید

تاریخ ارسال پست: 9 / 11 / 1396 ساعت: 8:32 بعد از ظهر

آیا در آینده به اندازه کافی کار وجود خواهد داشت؟

امروزه، این نگرانی مطرح میشود که با توجه به رشد اتوماسیون آیا مشاغل کافی برای نیروی کار آینده وجود خواهد داشت یا نه.

تاریخ ثابت کرده که چنین نگرانیهایی بیاساس است:

بازارهای کار در طول زمان خودشان را با تغییرات ناشی از ویرانگریهایی که تکنولوژی ایجاد میکند، تطبیق میدهند؛ حتی اگر دستمزدها برای مدتی تحت تاثیر قرار بگیرد و کاهش یابد.

اگر تاریخ راهنمای ما باشد، میتوانیم انتظار داشته باشیم که ۸ تا ۹ درصد تقاضای نیروی کار در سال ۲۰۳۰ مشاغلی به شکل جدید خواهند بود که پیش از آن وجود نداشتهاند.

تحلیلهای مختلف ما را به این نتیجهگیری میرسانند که با کمک رشد اقتصادی، نوآوری و سرمایهگذاری کافی، آنقدر شغل جدید ایجاد میشود که اثر اتوماسیون جبران شود.

چالش بزرگتری که وجود دارد این است که مطمئن شویم کارکنان از مهارتها و حمایت مورد نیاز برای تغییر به سوی مشاغل جدید، برخوردارند. کشورهایی که نمیتوانند این تحول را مدیریت کنند، شاهد افزایش بیکاری و کاهش شدید دستمزدها خواهند بود.

وسعت ایجاد مشاغل جدید در آینده با توجه به اثر اتوماسیون، بر اساس چهار فاکتور مهم در هر کشوری کاملا متفاوت است. این چهار فاکتور عبارتند از:

▪️سطح دستمزد: کشورهایی که سطح دستمزد بالاتری دارند، بیشتر تحت تاثیر اتوماسیون در کسبوکار قرار میگیرند. اما به هر حال، اگر شرکتها از اتوماسیون برای افزایش کیفیت، کنترل بیشتر تولید یا مزایای دیگری فراتر از کاهش هزینههای نیروی کار استفاده کنند، کشورهایی که سطح دستمزد پایینی هم دارند، تحت تاثیر قرار خواهند گرفت.

▪️رشد تقاضا: اقتصادهایی که در رکود بهسر میبرند یا رشد بسیار کمی دارند، نمیتوانند مشاغل جدید زیادی ایجاد کنند.

بنابراین انتظار میرود کشورهایی که رشد اقتصادی بالاتری دارند، تقاضای نیروی کار بیشتری را تجربه کنند.

▪️جمعیتشناسی: کشورهایی مثل هند که نیروی کار به سرعت در حال رشدی دارند، از «تقسیم جمعیت در سن کار» که رشد تولید ناخالص داخلی (GDP) را در صورت استخدام نیروی کار جوان افزایش میدهد، بهره میبرند. کشورهایی مثل ژاپن که جمعیت نیروی کارشان در حال کاهش است، در آینده شاهد کاهش GDP خواهند بود.

▪️ترکیب بخشهای اقتصادی و مشاغل: پتانسیل اتوماسیون برای کشورهای مختلف، نشاندهنده ترکیب بخشهای اقتصادی و ترکیب مشاغل در هر بخش است. بهعنوان مثال، ژاپن پتانسیل اتوماسیون بیشتری نسبت به آمریکا دارد، چون وزن بخشهایی مثل تولید صنعتی که قابلیت استفاده از اتوماسیون را دارند، بالاتر است.

منبع: McKinsey

کانال تلگرامی عشق پول،دنیای تجارت کلیک کنید

تاریخ ارسال پست: 5 / 10 / 1396 ساعت: 6:24 بعد از ظهر

چند نصیحت پولساز...

حقوق نگیرید

شما با دریافتن بهترین حقوق ها هم نمیتوانید ثروتمند شوید.

حتی یک ریال از پول تان را هم سرمایه گذاری نکنید

سرمایه گذاری برای حفاظت از ثروت است، نه برای تولید ثروت، پس در قدم اول باید با پولتان پول بسازید و بعد از آن محافظت کنید.

تصور نکنید که با نوشیدن چای از دکه به جای نوشیدن قهوه در کافی شاپ و یا استفاده از وسایل نقلیه به جای خودروی شخصی، شما را پولدار میکند

اینها فقط افسانه هستند. بهترین راه پس انداز پول، تولید پول بیشتر است.

یادبگیرید کپی کنید

هر وقت ثروتمند شدید، بیش از 2% از ثروتتان را در ایده شخصی سرمایه گذاری نکنید.

وارد کسب و کاری با رقیب های زیاد نشوید

وارد کسب و کارهایی شوید که به صورت مونوپل یا تقریبا انحصاری است. زیرا در چنین رقابت هایی، تقاضا بالاست، قیمت بالاست و تخصص و دانش آن مهارت نیز بالاست.

در مورد چیزهایی که ارتباطی با پول و مادیات ندارند مطالعه کنید

بعد آنها را به همدیگر ربط بدهید.

خوابیدن 8 ساعت در روز میتواند بهترین سرمایه گذاری شخصی تان باشد.

کنار افرادی باشید که دوستتان دارند و شما آنها را دوست دارید

از افرادی که بودن در کنار آنها باعث اذیت شدنتان میشود دوری کنید.

شکرگزاری = فراوانی

شما میتوانید از هر آنچه در زندگیتان جاری است شکرگزار باشید تا بیشتر از آن به فراوانی وارد زندگیتان شود، حتی اگر کم باشد.

کانال تلگرامی عشق پول،دنیای تجارت کلیک کنید

تاریخ ارسال پست: 1 / 10 / 1396 ساعت: 9:35 بعد از ظهر

هوش مالی و سرمایه گذاری برای بچه هاو فرزندان دلبندمان

سواد مالی کودکان

در هر سنی چه چیزی به بچه هایمان یاد بدهیم؟

با آنها در چه سنی در مورد پول حرف بزنیم؟

پول توجیبی

همه ما (والدین خانه و مدرسه) دوست دارند که بچههایی باهوش داشته باشند. در نظر آنها کودکی که اسم رنگها را میداند، چند لغت انگلیسی بلد است و میتواند پایتخت کشورها را نام ببرد، بچهای زیرک است؛ اما معمولا وقتی بحث به پول میرسد، با بچهها صادق نیستیم. خیلی پیش میآید که از آنها پول قرض کنیم و بدهی خود را نپردازیم.

در دارایی آنها دخل و تصرف کنیم. گاهی برایشان بدون مرز پول خرج کنیم و وقتی خواستههایشان بیش از توان مالی ما است، موضوع را به صراحت به آنها توضیح ندهیم. شاید برخی از والدین دوست نداشته باشند فرزندانشان درگیر مفهوم پول شوند؛ اما سواد مالی کودکان جدیتر از چیزی است که فکر میکنیم. سوادی که میتواند بر آینده آنها تاثیر بگذارد.

ارزش زمانی پول چیست؟

بعضی از بچهها به پول فیزیکی دلبستگی پیدا میکنند و به بانک اعتماد ندارند. داشتن کارتبانک و تجربه خرید با آن میتواند تا حد زیادی اعتماد او را جلب کند. مسائل امنیتی استفاده از کارت را به او توضیح بدهید؛ مثلا به او بگویید که رمز کارتش یک راز بزرگ است و هیچکس (حتی خود شما) نباید از آن خبر داشته باشد.

همچنین میتوانید با او در مورد تورم صحبت کنید. به او بگویید که اگر بهره بانکی ۱۵% است و تورم ۱۰%، پول او بعد از یکسال ۵ درصد زیاد شده است. برای او مثال بیاورید. قبلا با ۱۰۰ هزار تومان میتوانست ۱۰۰ نان بخرد، اما حالا با ۱۰۵ هزارتومانش میتواند ۱۰۰ نان بیشتر بخرد. این یعنی ۵ %.

سوال اینجا است که در چه سنی در مورد چه چیزهایی با آنها حرف بزنیم؟

7سالگی: پسانداز

7سالگی سن بسیار حساسی است. در این سن کودک به مدرسه میرود و برای نخستین بار حضور در جامعه را تجربه میکند. در این سن معمولا خانوادهها به او پولتوجیبی میدهند. بهاینترتیب کودک یاد میگیرد که برای خودش خرید کند و مراقب پولش باشد.

8سالگی: طلب

8سالگی سن خوبی است که کودک با مفهوم طلب آشنا شود. میتوانیم از او پول قرض بگیریم و برای پرداخت آن یک زمان مشخص کنیم. این زمان را در یک دفترچه یادداشت کنیم و درست سر موقع قرض را به او بازگردانیم.

9 سالگی: بدهی

این سن وقت خوبی است که به او تجربه بدهکار بودن را منتقل کنیم. این بار میتوانیم به او پول قرض بدهیم و از او بپرسیم چه زمان میتواند قرض را پس بدهد. میتوانیم از آموزههای قبلی استفاده کنیم. او تا اینجا با دو مفهوم پسانداز و طلب آشنا شده است. حالا میتواند از پسانداز برای پرداخت بدهیاش استفاده کند.

10 سالگی: ارزش زمانی پول

▪️برای این منظور میتوانیم برای پسانداز او یک حساب پسانداز کوتاهمدت درست کنیم. پسانداز او را در بانک بگذاریم و وقتی پولش بیشتر شد، به او توضیح بدهیم که این پول اضافه از کجا آمده است. لازم است او بداند که گرفتن سود از بانک، رخدادی طبیعی است و این مبلغ اضافه جایزه یا رخدادی استثنایی نیست.

11سالگی: مالیات و خیریه

▫️هدف از انتقال سواد مالی این نیست که کودکی ناخنخشک تربیت کنیم که همیشه مو را از ماست بکشد. برای همین بود که به او یاد دادیم پول قرض بدهد و به پول فیزیکی دلبستگی نداشته باشد.

12سالگی: شغل

بعضی از بچهها مقداری بیشتر از پولتوجیبی خود درخواست میکنند. پاسخ دادن به درخواست آنها میتواند چالشبرانگیز باشد. آیا باید خواستههای آنها را بیچونوچرا پذیرفت؟ یا باید در مقابل برخی از خواستههای او مقاومت کرد؟

کارهایی هم وجود دارند که خارج از حیطه وظایف او هستند؛ مثلا ممکن است او در شستن ظرف یا پاک کردن سبزی مشارکت نداشته باشد. حالا میتوانید برخی از این وظایف را در مقابل دستمزدی مشخص به او بسپارید.

13سالگی: بورس!

▫️بله! بورس! در این سن میتوانید برای فرزند خود یک کد بورسی بگیرید و پساندازش را به بازار سرمایه ببرید. توصیه میشود برای او صندوق قابل معامله در بورس با درآمد ثابت بخرید تا در بدو ورودش ضرر را تجربه نکند. حتی خودتان میتوانید به مقدار پساندازش اضافه کنید.

14 سالگی: سود و زیان

▪️حالا فرزند شما دیگر کودکی آسیبپذیر نیست. برای همین میشود او را با روی سیاه بازار سرمایه آشنا کرد. البته برای آموزش زیان نباید او را به موقعیتی مضر وارد کنید. بلکه میتوانید او را با یک سرمایهگذاری پرریسک آشنا کنید. (فقط بخش کوچکی از پسانداز او را به خطر بیندازید، نه تمام آن را.)

15سالگی: به دنیا واقعی خوشآمدی

▫️در سن 15 سالگی فرزند شما دبیرستانی است و باید بتواند برای آینده خود تصمیمات مهمی بگیرد. او باید انتخاب رشته تحصیلی کند و برای ورود به دانشگاه آماده شود. اگر مراحل آموزش مالی را بهخوبی طی کرده باشد، حالا شناخت بهتری از زندگی واقعی خواهد داشت...

منبع:مدرسه مالی

کانال تلگرامی عشق پول،دنیای تجارت کلیک کنید

تاریخ ارسال پست: 8 / 9 / 1396 ساعت: 6:29 بعد از ظهر

4 نکته از وارن بافت برای سرمایه گذاران فردی

1به سهام به عنوان بخشی از یک کاروکسب نگاه کنید. از خودتان بپرسید: اگر فردا صبح تا 3 سال دیگر بورس سهام بسته شود، چه احساسی خواهم داشت؟ اگر کماکان نسبت به داشتن آن سهام در این شرایط خوشحال هستم، پس آن کاروکسب را دوست دارم. داشتن این قالب ذهنی برای سرمایه گذاری مهم است!

شرکت برکشایر تحت رهبری او در حال حاضر مالک 400 میلیون سهم غول نوشیدنی جهان یعنی کوکا کولا و به ارزش 16.7 میلیارد دلار است. سود سهامی که امسال نصیب شرکتش شد 560 میلیون دلار بود که معادل نصف میزان سرمایه گذاری آن در کوکاکولا در 27 سال پیش است.

"بازار سهام ابزاری است برای انتقال پول از جیب افراد عجول به جیب افراد صبور"! وارن بافت

جالب است که او در سهامِ بیزینس و کاروکسبی که از اول تا آخر؛ از تولید تا مصرف و از صفر تا صد آنرا نفهمد، هرگز وارد نمی شود. به همین دلیل وقتی ده سال پیش از او سوال شد چرا در مایکروسافت، اپل،... سرمایه گذاری نمی کنی، پاسخ داد من آنها را نمی فهمم!

2وجود بازار سهام برای این است که به شما خدمات ارائه کند نه راهنمایی! بازار به شما نمی گوید سرمایه گذاری درستی کرده اید یا اشتباه، بلکه نتایج کاروکسبی که سهامش را خریده اید است که می گوید تصمیمتان برای انتخاب آن سهم درست است یا اشتباه!

3شما دقیقا نمی دانید ارزش یک سهم چقدر است، پس برای خودتان یک حاشیه امن تدارک ببینید. به گونه ای وارد یک سهم شوید که تا حدی امکان اشتباه کردن داشته باشید تا به محض پی بردن به آن و با فروش سهم، کماکان سرپا و روبراه باشید!

4وام گرفتن و سرمایه گذاری آن در بازار سهام، متداول ترین روشی است که افراد باهوش را ورشکسته می کند!

چرا؟ چون وام دهنده انتظار سود بدون ریسک دارد و وارد کردن این وام در یک ابزار کاملا ریسکی و دارای نوسان قیمت، به معنی امکان نکول در بازپرداخت آن است!

امیرعباس زینت بخش

کانال تلگرامی عشق پول،دنیای تجارت کلیک کنید

تاریخ ارسال پست: 25 / 7 / 1396 ساعت: 6:26 بعد از ظهر

پيش شرطهاي جذب سرمايه و پيروزي بر رقبا

جذب سرمايههاي خارجي در دنياي پر رقابت امروز كه كشورهاي جهان به دنبال توسعه روز افزون خود هستند نيازمند شرايط ويژه خاصي است كه مي توان مهمترين آنها را به شرح زير خلاصه كرد:

كاهش بوروكراسي اداري

برقراري امنيت سرمايه

ايجاد انگيزه مشاركت سرمايه گذاران خارجي در طرحهاي تملك داراييهاي سرمايهاي

برقراري كامل امنيت اقتصادي و قضايي در كشور

مبارزه جدي با فساد اداري و مالي

اعمال سياستهاي شفاف اقتصادي و اصلاح ساختار اقتصاد

ايجاد سياستهاي هماهنگ پولي و مالي

ايجاد زيرساختهاي فيزيكي مناسب نظير سيستم ارتباطي، راه، بند و فرودگاه

بهبود شرايط ديپلماتيك كشور در عرصه جهاني

عضويت در مجامع بين المللي وانعقاد پيمانهاي چند جانبه سرمايهگذاري

کانال تلگرامی عشق پول،دنیای تجارت کلیک کنید

تاریخ ارسال پست: 29 / 5 / 1396 ساعت: 5:59 بعد از ظهر

24 نکته خواندنی پیرامون فینتک

هر آنچه که باید درباره فینتکها بدانید

امروزه فینتکها از اهمیت بالایی در نظام مالی کشورها برخوردار هستند.

رشد و گسترش فینتکها در سالهای اخیر به اندازهای بوده است که توجه فعالان بازارهای پولی و مالی و مشتریان آنها را در تمام کشورها به خود جلب کردهاند.

با توجه به اهمیت فینتکها و لزوم آشنایی با آنها قصد داریم به اختصار نکاتی را پیرامون ماهیت فینتکها و کارکردهای آنها بیان کنیم.

1 سابقه فینتکها به حدود یک دهه میرسد اما رشد آنها بیشتر در چند سال اخیر رخ داده است.

2 فینتک یا فناوریهای مالی اصطلاحی معادلFinancial technology یا FinTech است.

3 فینتک به شرکتهایی اشاره دارد که با کاربرد تکنولوژی تلاش میکنند خدمات مالی را کارآمدتر کنند.

4 درواقع فبنتک به کاربرد تکنولوژی و مدلهای کسبوکار نوآورانه در عرصه خدمات و سرویسهای مالی گفته میشود.

5 فینتکها عموما استارتآپهایی هستند که تلاش میکنند در سیستمهای مالی حضور پیدا کنند و شرکتهای سنتی را به چالش بکشند.

6 میتوان گفت فینتک اشارهای است به اپلیکیشنهای جدید، فرایندها، محصولات و مدلهای کسبوکار جدید در صنعت خدمات مالی.

7 شکلگیری فینتکها در زیرمجموعه بانکها یا موسسات مالی با روح فینتک در تضاد است. زیرا فینتکها رقیب شیوههای سنتی مالی هستند و نمیتوانند زیرمجموعه آنها باشند.

8 فینتکها تلاش میکنند تعاریف جدیدی از نحوه صرفهجویی، پسانداز، وام گرفتن، سرمایهگذاری، انتقال پول، خرج کردن و محافظت از پول ارائه دهند.

9 بسیاری از کارشناسان و تحلیلگران، آینده صنعت بانکداری را در گرو رشد فینتکها میدانند.

فینتک هزینهها را کاهش داده و در عین حال کیفیت ارائه سرویسهای مالی را افزایش میدهند.

11 فینتکها با توجه به ویژگیها و کارکردهای خود، توانایی و هوشمندی بالایی در ارزیابی خطرها و ریسکهای احتمالی دارند.

12 از آنجا که فینتکها اغلب مبتنی بر اینترنت هستند، کمتر تحتتاثیر محدودیتهای اعمال شده در کشورها قرار میگیرند و میتوانند آزادانه به فعالیت در نقاط مختلف جهان بپردازند.

13 فینتکها خدمات مختلف و متنوعی در حوزههای زیر ارائه میدهند: فرایندهای پشتیبانی از کسبوکارها، بانکداری خرد، بانکداری اختصاصی، بانکداری شرکتی، بیمههای عمر، فرم تعاملی کسبوکار با کسبوکار (B2B)، کسبوکار با فرد (B2C)، مشتری با مشتری (C2C)، سیستمهای مدیریت مالی شخص (PFM) و قرضدهی نفر به نفر (peer-to-peer lending).

14 فعالیت آنها پنج حوزه اصلی را شامل میشود که عبارتند از: فینتکهای پشتیبان، فینتکهای واسطهای، فینتکهای حوزه بیمه و بانکداری، فینتکهای مشاورهای و میانجیگر، فینتکهای خدماتی.

15 بر اساس گزارش شهرداری لندن، صنعت نوپای فناوریهای مالی در سالهای گذشته شاهد رشد سریعی کرده است. بطوریکه چهل درصد از نیروی کار شهر لندن در بخشهای خدمات مالی و فناوری کار میکنند.

16 در پژوهشی نقش فینتک در افزایش رضایت مصرفکنندگان در صنعت مالی در سال ۲۰۱۵ مورد بررسی قرار گرفت که حدود ۸ درصد بیشتر از بانکداری بوده است.

17 از سال ۲۰۱۰ تاکنون، بیش از ۵۰ میلیارد دلار در حدود ۲۵۰۰ شرکت فینتکی در سراسر جهان، سرمایهگذاری شده است.

18 در دو حوزه اروپا و آسیا-اقیانوسیه، میزان سرمایهگذاری در حوزه فینتک، در سال ۲۰۱۵ با یک رشد ۷۵ درصدی مواجه شده و به ۲۲.۳ میلیارد دلار رسیده است.

19 چین با اختصاص ۴۵ درصد سرمایهگذاریها به خود، رتبه اول را در منطقه آسیا-اقیانوسیه از آن خود کرده است و پس از آن، هند با جذب ۳۸ درصد از سرمایه ۴.۳ میلیارد دلاری سال ۲۰۱۵، در جایگاه دوم قرار گرفته است. شهرهای بمبئی، بنگلور، توکیو و پکن، مراکز اصلی گسترش استارتآپهای فین تک در این منطقه به شمار میروند.

20 نتایج یک تحقیق علمی حاکی از این است که کشور انگلستان دارای بهترین اکوسیستم موجود برای فعالیت فینتکها در جهان است. پس از انگلستان، به ترتیب؛ کالیفرنیا، نیویورک، سنگاپور، آلمان، استرالیا و هنک کنگ در ردههای بعدی قرار گرفتهاند.

21 ارائه خدمات پرداخت با اختصاص ۳۸ درصد سرمایههای جذب شده به خود، محبوبترین بخش صنعت فینتک در حوزه آسیا-اقیانوسیه است.

22 طی پنج سال گذشته، سرمایهگذاری جهانی در صنعت فینتک، بیشتر بر ارائه خدمات پرداخت در حوزه خردهفروشی آنلاین، متمرکز بوده است.

23 فعالیت در حوزه فینتکها چند سالی است که در ایران آغاز شده اما گزارش دقیقی از وضعیت آنها و نیز حجم سرمایهگذاری انجام شده در دسترس نیست.

24 مشکلات و خلاءهای قانونی و مجوزهای مورد نیاز فینتکها برای دریافت نماد الکترونیکی از مشکلات فینتکها در کشور ما است.

کانال تلگرامی ما

https://t.me/eshghepool

تاریخ ارسال پست: 3 / 5 / 1396 ساعت: 6:16 بعد از ظهر

در عصر تلگرام، چگونه بیزنسی پرسود داشته باشیم؟

وارد عصر تلگرام شدهایم. عصر تلگرام یعنی که قبلا مدیرعامل یک شرکت فقط در برابر هیاتمدیره و مجمع پاسخگو بود. ولی الان به افکار عمومی هم باید پاسخگو باشد. عصر تلگرام یعنی اینکه همه چیز در رصد و نگاه همه هست. واکنشی که جامعه در مقابل فیشهای حقوقی نشان داد، در شرایطی بود که بسیاری از این پرداختها وفق قانون بود؛ ولی در مقابل دیدگاه افکار عمومی مشروعیت نداشت. از این رو مشروعیت افکار عمومی در فرهنگ تلگرام، بر قانون، غالب شد و قانون، متناسب با خواسته افکار عمومی با فوریت اصلاح شد. فقط فرهنگ تلگرام در حوزه دیدهبانی نیست که در قالب آن، همه چیز در رصد و نگاه باشد. در حوزه اقتصاد هم این اتفاق افتاده است. در حقیقت جامعه جدیدی متولد شده است.

هماکنون بسیاری از کسبوکارها را شاهد هستیم که بر بستر تلگرام شکل گرفته است و با استقبال قابل توجه مشتریان مواجه شده است. این کسبوکارها به واسطه حذف برخی موارد هزینهزا در کسبوکار نظیر هزینه مغازهداری و… محصول یا خدمات را به شکل بسیار ارزانتری در اختیار مخاطب قرار میدهند و همین باعث میشود بسیاری از کسبکارهای سنتی با رکود مواجه شوند و نتوانند محصولات خود را به شکل سابق، بفروشند. در واقع، اینترنت، به صورت اعم و تلگرام به صورت اخص، شرایط بسیار سنتی کسبوکار را دارد در ابعادی بسیار قابل توجه، متحول میکند.

تلگرام در حوزه بیزنس این پیام را دارد منتقل میکند که هر کارخانهای برای فروش کالایش بهتر است که یک کانال در تلگرام داشته باشد و این به معنای نابودی نمایندگی است. عصر نمایندگی در ایران دارد آخرین نفسهایش را میکشد و ما در این حوزه به پایان نزدیکتریم تا به آغاز. شرکتهایی که برای فروش همچنان به سبک کهنه و قرون وسطایی تکیه دارند، که به عنوان نماد بیزنس در فناوری موج دوم شناخته میشوند، دارند فروش را به فضای مجازی واگذار میکنند.

تلگرام بخشی از تغییرات اقتصادی را در ایران دارد نمایندگی میکند و نماد کامل تغییرات نیست.

تلگرام بخشی از تغییراتی است که اتفاق افتاده است. در واقع، با سقوط قیمت نفت، اقتصاد ایران به فاز جدیدی وارد شد و در واقع، سقوط قیمت نفت ورود به فناوری موج چهارم را تسریع کرد. در این میان، بعضی از بخشها در ایران برای اینکه خودشان را با این شرایط تطبیق دهند، حداقل به چهار سال زمان نیاز دارند. به عنوان مثال، کسی که وارد بخش مسکن میشود، فرضا به عنوان آغاز سرمایهگذاری در این بخش تا خروج از آن، که فروش واحد باشد، به یک دوره زمانی حدود سه تا چهارساله نیاز دارد و این در شرایطی است که دامنه تغییرات میطلبد که واکنشها به تغییرات، آنی باشد و بخش مسکن که به چهار سال زمان نیاز دارد، از قافله زمانه عقب مانده و هزینهاش را دارد پرداخت میکند.

بانکها هم برای اینکه خودشان را با تغییرات سازگار کنند به چهار سال زمان نیاز دارند. چون بسیاری از سپردههای بانکها پنجساله است.

به این یفزایید سپردههای دوساله، سهساله، چهارساله و بسیاری از وامها را که طویلالمدت است. بانکها در ایران بهطور میانگین برای اینکه خودشان را با حادثهای که امروز اتفاق افتاده، تطبیق دهند به چهار سال زمان نیاز دارند و دو بخشی که به شدت از سرعت تغییرات اجتماعی عقب ماندهاند، بخش مسکن و بانکها هستند.

به این دلیل که طبیعت هر دو بخش، کند است و تغییرات را بعد از چهار سال میتواند جذب کند. این در حالی است که فرهنگ تلگرام، واکنش آنی طلب میکند. بنابراین پیامی که از درون این حرکت شنیده میشود این است که بیزنس در ایران بهتر است که سراغ کارهای دیربازده نرود. کارهای دیربازده بهخصوص اگر در ایران بخواهد در زمان طولانیتری نسبت به عرف جهانی انجام گیرد، محکوم به شکست از سرعت تکنولوژی میشود. فرهنگ موج چهارم بر سرعت شگفتانگیز در هر کاری تاکید دارد.

بنابراین سرمایهگذاریهایی که فاقد سرعت لازم باشند، توصیه نمیشود و بازگشت سرمایه اگر به زمان غیرمتعارف نیاز داشته باشد، از توجیه اقتصادی میافتد. صریحترین مثالش این است که در ایران در بخش انرژی، مزیت نسبی وجود دارد، اما طول عمر سرمایهگذاری در بخش انرژی ایران، حداقل چهار برابر طول عمر متعارف دنیاست و همین باعث شده سهم آن امروزه در بخش انرژی غیرمتعارف شود. یعنی ما در بخش انرژی مزیت نسبی داریم مشروط به اینکه بهرهوری زمانی را متناسب با جهان داشته باشیم. در واقع باید به این نکته توجه کرد که مزیت نسبی در این نیست که پروژهای که احداثش نیاز به یک سال و نیم زمان دارد، ما این را در شش سال احداث کنیم و باز هم توجیه اقتصادی داشته باشد. در این شرایط، آن پروژه که احتمال موفقیتش بالا بوده، به ورشکستگی میرسد

کانال تلگرامی ما

https://t.me/eshghepool

تاریخ ارسال پست: 23 / 4 / 1396 ساعت: 6:27 بعد از ظهر

تأثیر سرمایهگذاری در زندگی اجتماعی

همواره یکی از دغدغههای همیشگی افراد در زندگی خودشان، پس انداز و سرمایهگذاری بوده و هست. این نگرانیها در شرایط اقتصادی ناپایدار و متورم، بیشتر هم میشود. فرآیند و حبابهای موجود در سیستمهای مختلف انسان را بیشتر سردرگم میکند. نگاه و توجه به تجربیات تلخ افراد دور وبرمان هم به این دغدغه ها بیش از پیش میافزاید.

سوالات زیادی از پس ذهنمان عبور میکند که «این پس انداز ماحصل عمرمان است» چکار کنیم که نابود نشود؟ در کجا، چگونه، چطور ؟ پس اندازمان را مدیریت کنیم تا به زندگی اقتصادی و اجتماعیمان لطمهایی نزند.

از نقطه نظر مالی و در شرایط ناپایدار اقتصادی در هر سرمایهگذاری بایستی بازده و ریسک و امنیت سرمایهگذاری مورد توجه و مداقه قرار گیرد.

قبل از به کارگیری پسانداز باید ارکان سرمایهگذاری و مؤلفهها و بازارها و معایب و مزایای آنها را بشناسیم. بازارهای مختلف رسمی و غیررسمی، پولی و غیرپولی هرکدام شرایط خود را دارند و سرمایهگذاری در آنها مخاطرات خاص خود را دارد.

سرمایهگذاری در محیطهای غیر رسمی ممکن است دارای بازدهی بالایی باشد و بنابراین از جذابیت بالاتری برخوردار است. این موضوع بدون توجه به میزان سرمایه فقط مبتنی بر رفتارهای شخصی و هیجانی افراد صورت میپذیرد و عاقبت این کار هم گرفتار شدن در دام عملیات ‼️«ترفند ازیهای سیستمی» و مالباختگی خواهد بود. نمونهای از این نوع ترفندها «بازی پونزی» است که ریشه تاریخی دارد. این نوع ترفند یک عملیات در بازارهای سرمایهگذاری غیر رسمی است که از منظر مدیریت سرمایهگذاری تقریباً یک عملیات سرمایهگذاری غیرعقلائی است.

در این ترفند به سرمایهگذاران سودهایی پیشنهاد میشود که گذشتن از کنار آن کار سادهای نیست چرا که از حد متعارف جامعه بسیار بالاتر است و کما این که در ابتدای کار هم این سودها به سرمایهگذاران پرداخت میشود. در این شیوه سود سرمایهگذاران قبلی از سرمایهگذاران بعدی تأمین میشود و شخص یا مؤسسه سرمایهپذیر هیچ کار اقتصادی با پولهای دریافت شده انجام نمیدهد.

این گردش تا زمانی اتفاق میافتد که سرمایههای افراد وارد این پروسه میشوند و با کمتر شدن ورودی سرمایهها، مدیریت سیستم دچار اشکال میشود و ناگهان مروج سیستم ناپدید میشود و همۀ سرمایهگذاران بلاتکلیف میشوند و احتمالاً مال باخته، اگر هم تلاشی بکنند فقط میتوانند با صرف وقت و هزینه و انرژی پس از مدتی به اصل سرمایه خود دسترسی پیدا کند.

‼️پس مواظب رفتار سرمایهگذاری خود باشید.

این تفکر که بایستی پساندازهایمان را سرمایهگذاری کنیم تا هم خودمان و هم اقتصاد و هم اجتماع منتفع شود. تفکر صحیحی است اما چگونگی آن بسیار مهم است. اگر این کار درست مدیریت نشود در دام ترفندها و حقهبازیهای کاذب سودجویان قرار خواهیم گرفت.

هنگام سرمایهگذاری بایستی « هوشمندانه » رفتار کرد. عواملی همچون تجزیه و تحلیل اطلاعات، بازده و ریسک، انتخاب_درست، زمان -مناسب و اطلاع از قوانین و مقررات موضوع کشور و به ویژه امنیت سرمایهگذاری باید مورد مطالعه دقیق قرار گیرد.

به نظر میرسد مهمترین انگیزه سرمایهگذاری، سودآوری است و برای به دست آوردن سود بایستی سرمایهگذاری مناسب صورت پذیرد تا آثار اقتصادی (شکوفایی)، اجتماعی(بهرهمندی از زندگی بهتر) و حفظ ارزش پول (قدرت پول) پدیدار و پایدار گردد. در این میان رابطه بین نقدینگی و سودآوری هم دارای اهمیت است. بعضی از سرمایهگذاریها ممکن است بازده اغواکنندهای داشته باشد اما تضمین و امنیت بالایی ندارند و به عبارت دیگر پرریسک هستند.

به هرحال چرخش وجوه نقد به عنوان پسانداز در جهت سرمایهگذاری با توجه به هزینه عدم النفع نیاز به سیاست (تدبیر) اداره وجوه شخص دارد.

و امّا:به نظر اینجانب قبل از اینکه برای وجوه مازاد خود (پسانداز) تصمیمگیری نماییم بایستی ابتدائاً بروی خودمان سرمایهگذاری کنیم. آنچه که تحت عنوان SI ( سرمایهگذاری بروی خود ) از آن نام برده میشود. باید پذیرفت این ذهن ماست که سرمایه را خلق میکند و عوامل بیرونی، کمتر تأثیرگذار خواهند بود. هراندازه که روی ذهنمان سرمایهگذاری کنیم سرمایهگذاریهایمان افزایش خواهد یافت.

با مطالعه سرگذشت و زندگینامه افراد موفق در این حوزه احتمالاً به این نتیجه میرسیم که بایستی اولاً ذهنمان را آماده نماییم سپس دانش، تخصص و مهارت (روش مواجه با مشکلات) را به دست آوریم و با « هیپنوتیزم عملی » آن را ملکه ذهنمان کنیم و با روش بنچ مارک (BM) باورهای غلط خود را به باورهای واقعی تبدیل کنیم تا با (SI) مطلوب به نتایج قابل قبولتری دست یابیم.

کانال تلگرامی عشق پول کلیک کنید

تاریخ ارسال پست: 20 / 4 / 1396 ساعت: 8:57 بعد از ظهر

توصیه های جهت موفقیت در بورس :

هرگز به یک سهم تعصب نشان ندهید

انتخاب سهام مناسب

اولین گام پیش از سرمایه گذاری در بازار بورس انتخاب سهامی مناسب است. بررسی دقیق وضعیت سهام شرکت هایی که به واسطه گزارش های تحلیلی و تبلیغات رسانه ای به خرید آنها علاقمند شده اید از اهمیت بسیاری برخوردار است. با انجام این کار و انتخاب سهامی مناسب در واقع قسمت دشوار سرمایه گذاری در بورس را پشت سر گذاشته و می توانید به کسب سودی سرشار در آینده امیدوار باشید.

طرح و برنامه ریزی مدون

زمانی که قصد دارید پول خود را در بورس سرمایه گذاری نمایید برنامه ریزی و تدوین نحوه فعالیت شما از اهمیت بسیاری برخوردار است. طرح های دقیق و برنامه ریزی شده در جهت کنترل سرمایه و مدیریت گردش مالی، برای رسیدن شما به اهداف و تحقق خواسته هایتان نقش مهمی را ایفا می نماید.

نکته مهم دیگر اختصاص قسمتی از سرمایه خود به عنوان بودجه پشتیبان است. این امر می تواند امنیت فعالیت های مالی و اقتصادی شما را در زمان بروز بحران های اقتصادی و تاثیر آن بر بازار بورس تامین نماید.

در سقف بفروشید و در کف بخرید

به نظر ساده است؟ بله اما ساده نیست برا ی اینکه اگر شخص از اکثریت بازار تبعیت کرده باشد، پول زیادی را در بازار از دست نخواهد داد. همیشه رازی را در نظر بگیرید که میتواند موفقیت شما را در بازار سرمایه تضمین کند. هر ۶ ماه یا در هر سال قیمت سهام حدود ۳۰درصد پایین میآید، یعنی زمان خرید است و برعکس اشخاصی هستند که بر اساس اخبار و شایعات قیمت سهام را بالا میبرند که آن، زمان فروش است.

ترس و طمع را از خود دور کنید

ترس و طمع بزرگترین دشمن سرمایهگذاران است و تنها راه گریز از آن داشتن برنامه ورود به معامله است قبل از اینکه عملا وارد شوید. برنامه خرید و فروش شما باید راه حلی برای معاملات اشتباه باشد، چه مقدار سود مد نظر شماست، چه مقدار از سود قابل ذخیره کردن است. اگر شما به برنامه خود تکیه کنید به ترس و طمع فائق خواهید آمد.

استقراض پول

هرگز با پولی که متعلق به شما نیست سهام نخرید. شما تنها باید با پول خودتان سهام خریداری کنید پولی که در آینده نزدیک مورد نیازتان نیست و تصور نکنید که قسمت عمده آن را در بازار از دست خواهید داد.

ثبات و تعیین اهداف مشخص

البته ارزش پولی که برای خرید سهام در بورس هزینه نموده اید با توجه به شرایط حاکم بر بازار قابل تغییر است، حفظ ثبات و تعیین اهداف مشخص می تواند عامل موفقیت شما در بازار سرمایه گذاری گردد. این امر می تواند زمان کافی را در اختیار شما قرار دهد تا با کسب مهارت های مورد نیاز، سرمایه گذاری های بزرگ و موفقی را در بورس انجام داده و از درآمد و سود سرشاری در آینده برخوردار شوید.

کنترل منظم وضعیت بازار و استفاده از آن در جهت شناخت بسترهای مناسب سرمایه گذاری می تواند آینده ای تضمین شده را برای شما به ارمغان بیاورد.

زمان

این موضوع در بازار سهام بسیار مهم است اما کمتر در این مورد صحبت شده است. هر سرمایهگذاری از کارشناس سرمایه سوال میکند چه سهمی را باید بخرد. اما هرگز سوال نمی کند چه زمانی برای خرید سهام مناسب است. اگر وارد سهمی خوب شوید اما در زمان نادرست، شما ضرر خواهید کرد و اگر وارد سهم بدی شوید اما در زمان درست، ممکن است به طور تصادفی سود کنید. اگر شما سهم خوبی خریداری کنید بعد از اینکه به اندازه کافی بالا رفت شما برای یک ضرر آماده میشوید.

طرح های بلند مدت سرمایه گذاری

طرح های سرمایه گذاری کوتاه مدت در نگاه اول جذاب به نظر می رسند اما باید به این نکته توجه داشت که در آمد و سود حاصل از اینگونه سرمایه گذاری نمی تواند اعتبار و ثبات شما را در بازار بورس تضمین کند،. اما طرح و برنامه ریزی برای انجام سرمایه گذاری های بلند مدت در بورس توصیه همیشگی شرکت های تجاری و سرمایه گذاری بوده است.

سود بیشتر و تضمین شده مزیت اصلی این قبیل سرمایه گذاری ها در برابر سرمایه گذاری های کوتاه مدت است البته در صورتی که بازارهای سرمایه از ثبات لازم برخوردار باشند.

@eshghepool

تاریخ ارسال پست: 31 / 2 / 1396 ساعت: 10:23 قبل از ظهر

مواردی از بهترین صنایع برای شروع یک کسب و کار در سال ۲۰۱۷

@eshghepool

برای یافتن صنایعی که توانایی ارائه فرصتهای بزرگ سرمایهگذاری جدید را دارند، مصاحبههایی با کارشناسان انجام شده و همچنین دادههای سرمایهگذاری نیز، مورد بررسی قرار گرفته است.

در ادامه، مواردی که به بهترین نحو این فرصتها را ایجاد میکنند آورده شده است:

1 مدیتیشن و آموزش تمرکز حواس:

افزایش هزینههای شرکتهای بزرگ بر روی برنامه هایی که موجب بهبود تمرکز کارمندان میشود، باعث ترقی یک صنعت شده است بطوریکه شرکت تحقیقاتی IBISWorld در آمریکا دارای ارزش ۱٫۱ میلیارد دلار گردیده است. آموزش مبتنی بر نرمافزار، موقعیت آموزش را برای مخاطبان گستردهتری فراهم میکند.

2 قهوه و چای آماده:

تمایل مصرفکنندگان از میکسها به سمت قهوه و چای آماده در حال تغییر است که تا حد زیادی از نوآوریهای سلامت نشات گرفته است.

طبق گزارشهای انجمن غیر انتفاعی تخصصی مواد غذایی، از سال ۲۰۱۳ تا سال ۲۰۱۵ فروش این نوشیدنیها در ایالات متحده تقریبا سه برابر شده است و در حال حاضر رقمی معادل با ۱۴۳ میلیون دلار دارد.

3 تکنولوژی حرکتی:

این صنعت موقعیت مشارکت های بالقوه ای را برای ایجاد کسب و کارهای نوپایی، پیشنهاد می نماید، که طرفین مشارکت، شرکتهای فنآوری و خودروسازان بزرگی هستند که حتی بر روی خودروهای بدون راننده کارمیکنند. برای مثال شرکت فورد، ۱ میلیارد دلار در شرکت هوش مصنوعی آرگو (که در پیتزبورگ مستقر است) سرمایهگذاری کرده است تا تحقیقاتی را برای توسعه یک ماشین بدون راننده را تا سال ۲۰۲۱ انجام دهند.

4 مراقبت از حیوان خانگی؛

نوآوریهای تکنولوژی در حال تغییر این صنعت هستند بطوریکه در آمریکا دارای ارزش ۶۰ میلیارد دلار است. با توجه به گزارش شرکت IBISWorld در آمریکا در سال ۲۰۱۶، درآمد نظافت و مراقبت شبانه روزی از حیوان خانگی به تنهایی ارزشی نزدیک به ۸ میلیارد دلار داشته است، که سالانه رشد ۷درصد را تا سال ۲۰۲۱ تخمین میزند.

5 مدیریت ساخت و ساز؛

گزارش محقق شرکت CB Insights، بودجه جهانی برای ساده کردن سخت افزار و نرم افزار پروژههای ساختمانی و یا فروش و اجاره تجهیزات ساختوساز، از عدد ۵۱ میلیارد دلار در سال ۲۰۱۰ به عدد ۲۵۴ میلیون دلار در سال ۲۰۱۵ افزایش یافته و تحلیلگران میگویند که هنوز هم یک صنعت در حال ظهور است.

6 زیست شناسی مصنوعی؛

بهداشت و نگرانیهای زیست محیطی موجب ایحاد علاقمندیهایی در زمینه مهندسی ژنتیکی دارو، مواد غذایی و سوخت شده است. این امر، یک میدان پر هزینه و فنی است، اما بازده آن میتواند برای شرکتهایی مانند شرکت تولید DNA Twist Bioscience زیاد باشد.

7 بینایی کامپیوتر؛

پیشرفت در حوزه هوش مصنوعی موجب ایجاد شرکتهایی شده است که بر روی تفسیر و عمل براساس دادههای بصری کار میکنند. این فناوری در سال ۲۰۱۶، ۵۲۲ میلیون دلار و ۶۹ معامله را به خود جلب جذب کرده است که می توان از آن در مسائل مربوط به پرورش کودک، شبکههای اجتماعی و تجزیه و تحلیل وب استفاده کرد.

8 فناوری خردهفروشی بهصورت سنتی

کسب و کارهای نوپا به مدرنیزه شدن عملیاتهای فروشگاهی کمک میکند. یکی از نمونههای قابل توجه، شرکت Iconeme مستقر در لندن است، که تکنولوژی تولید کرده است که اطلاعات مربوط به محصول را از مانکنها به گوشیهای هوشمند خریداران مجاور خود ارسال میکند.

تاریخ ارسال پست: 22 / 2 / 1396 ساعت: 1:29 بعد از ظهر

توانایی فروش در سکوت

سمیه سلحشوری اردستانی

فروش کاری است که هزاران نفر در طول روز انجام می دهند. هر " مکالمه " یک لحظه فروش است ، فرصتی مناسب برای بجا گذاشتن تأثیری ماندگار برای شخصی که صحبت می کند .

اما یکی دیگر از ابزارهای فروش که توسط همه و حتی بیشتر از مکالمه استفاده می شود و بسیاری از مردم میزان اهمیت آن را نمی دانند "حضور " می باشد .

حضور بسیار فراتر از " شما " است که بصورت فیزیکی حاضر هستید .

بدان معنی است که شما چطور و چگونه می توانید خود را در هر شرایطی نشان دهید ، در واقع تعامل شما با مردم را نشان می دهد.

حضور به معنای آن است که انسان ها می توانند میزان علاقه مندی شما به آنها و کسب و کارشان را درک و حس کنند و بتوانند شما را در یک بازی تصور کنند .

توانایی شما برای نشان دادن حضوری موثر از خود یکی از ابزارهای قدرتمند فروش در سکوت است که اغلب دست کم گرفته می شود .

حضور مفید یک مهارت احترام گذاشتن به خود و انسان های دیگر است . حضور موثر شما می تواند تأثیری ماندگار در ذهن و قلب دیگران ایجاد نماید و میزان تمایل برای تعامل و همکاری با شما را تحت تأثیر قرار دهد. به عبارت ساده تر ، اگر شما در جمعی حضور دارید و این حضور را می توانید به نحو موثر نشان دهید آنگاه مشتریان خود را یافته اید .